皆さん、こんばんは。水野修矢です。

この連休はどのようにお過ごしでしたか?

ご家族と海辺を散歩された方、友人とキャンプに出かけた方、社会貢献の活動に参加された方……

休暇の時間はいつも短く、そしてかけがえのないものですね。

明日は新しい取引日です。

市場にはチャンスも試練も満ちています。

投資は決して一朝一夕で身につくものではなく、忍耐と知恵を要する長期の修行です。

私たちが学びを継続し、実践を重ね、正しい投資のロジックと手法を身につけていけば、どなたでも市場で頭角を現せると信じています。

皆さんの先生として何より楽しみにしているのは、皆さんの実戦での成長です。

チャートを一枚読み解けたこと、市場のロジックを一つ理解できたこと、あるいは自力で一度の成功取引をやり遂げたこと――そのどれもが確かな前進の証です。

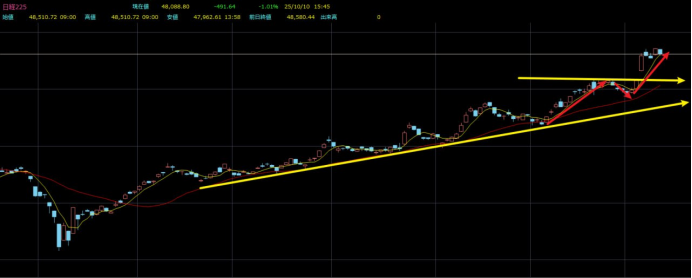

先週金曜日、日経平均株価は491円下落しました。

多くのメンバーから「来週も下落は続きますか」「今後注目すべきセクターはどこですか」「円安はさらに進むのでしょうか」「金曜の米国株の大幅下落は日本市場にどのような影響を与えますか」「保有している個別銘柄はどう運用すべきですか」といったご質問をいただきました。

本日は、これらの点について体系的に分析していきます。

先週、日経平均は再び史上最高値の48,597円を更新しました。

今回の上昇を牽引した主因は、自民党総裁選での高市早苗氏の勝利です。

高市氏が掲げる「減税・財政刺激・金融緩和の維持」といった政策方針が、市場に強い楽観的な期待を生みました。

投資家は、新政権が積極的な財政拡張によって経済成長を後押しすると見込み、株式市場の大幅な上昇につながりました。

積極的な財政政策は通貨に下押し圧力をかけやすく、足もとの急速な円安は、こうした政策スタンスを先取りした動きと言えます。

円安は輸入コストを押し上げる一方、輸出企業には実質的な追い風です。

このため、直近では輸出主導の産業セクターが相対的に強い動きを示しています。

セクターの観点では、この政策環境下では、国内インフレと関連の深い不動産・小売・繊維・情報通信に加え、輸出関連産業にも追い風が吹くと考えられます。

今回の上昇相場が持続するかどうかは、経済政策そのものだけでなく、二つの要因にかかっています。

第一に、新政権が高い支持率と政治的安定を維持できるかどうかです。

高市早苗氏が安定した執政チームを築き、国民や党内で高い支持を保てるなら、市場の信認は持続し、政策期待もブレにくくなります。

そうなれば、関連セクターの上昇基調が支えられ、特に財政拡張に紐づくテーマ株――インフラ整備、小売、輸出関連――の強いパフォーマンスが続くことが見込まれます。

一方で、政局が不安定化したり支持率が低下したりすれば、投資家のリスク選好は明確に後退し、過去に何度も見られた反転局面が再演される可能性があります。

日本の政治においては、小泉純一郎政権期や安倍晋三の第二次政権発足時のように、政権が安定し支持率が高かった局面では市場心理が良好で、関連テーマ株が市場平均を上回りました。

逆に、党内での指導力が揺らぐなど不安定化が生じれば、多くの政権期に見られたパターンの通り、関連テーマ株が大幅に調整する展開も想定されます。

これが今後の注視点です。

二つ目の要因は、米国市場からの外部影響です。

先週金曜日に米国株が大幅に下落した主因は、トランプ大統領がSNSで強硬な発言を行い、中国製品に対して大規模な追加関税を科すと威嚇したことにあります。

この報道直後、ウォール街のトレーダーは素早く反応して株式を大きく売り、相場を支えていた楽観ムードは突如として貿易戦争への懸念に押し消されました。

現在、S&P500は上昇トレンドを割り込んでおり、今後3営業日以内にトレンドラインを明確に回復できなければ、さらなる調整圧力に直面する可能性があります。

ただし、本日トランプ氏はSNSで「アメリカは中国を傷つけるのではなく、助けるべきだ」と発信し、明らかな軟化姿勢を示しました。

これは市場にとって前向きなシグナルです。

もし米国が本当に関税を引き上げれば、輸入品価格の上昇を通じてインフレ圧力を高め、FRBに利下げの一時停止、さらには引き締めへの転換を迫る可能性があり、株式市場には大きなマイナス材料となります。

足もとの発言が和らいだことは、当面は貿易の激化が回避され、インフレ懸念も後退することを意味し、利下げ観測の強まりにつながります。

短期的には株式市場にとってプラス要因と評価できます。

同時に、先週金曜日にはもう一つ重要な政治的出来事にも注目しました。

日本の公明党が連立政権からの離脱を発表したのです。

これにより、自民党総裁の高市早苗氏が国会で順当に首相指名を受けられるかどうかについては不確実性が残ります。

たとえ最終的に選出されたとしても、自民党が日本維新の会または国民民主党のいずれかと協力した場合でも、衆議院の議席は過半数に届かず、政権運営の安定性は厳しい課題に直面することになります。

こうした背景から、急騰後の金曜日に明確な反落が生じたのは、資金がリスク回避に動いた結果だと言えます。

今後は、第一に日本国内の政治情勢が安定を維持できるか、第二に米中の貿易が緩和に向かうかという二つの要因を重点的に見極める必要があります。

これらのリスクが抑制されれば、市場の不確実性は明らかに低下し、投資家心理も徐々に回復していくはずです。

現在の相場環境においては、株式取引ではポジション管理を徹底することを強くお勧めします。

以上の要因に加えて、もう一つ重要なポイントがあります。

それは円高の問題です。

ただし、現在は経済環境が根本的に変化しています。

10年前の日本はデフレと円高に直面していましたが、いまはインフレと円安という課題に向き合っています。

こうした背景のもと、日本銀行は昨年、長年続いたマイナス金利政策を終了し、利上げに踏み切りました。

今後も一定の利上げ観測が残っています。

ここ数年、私たちははっきりしたパターンを観察できます。

すなわち、円安が進むと日経平均は上昇する傾向があるということです。

理由はシンプルで、海外資金の底値買いが日本株の上昇を牽引しているからです。

仕組みがまだ腑に落ちない方もいると思いますので、簡単な例で説明します。

仮に、為替レートが1ドル=150円のときに、ある米国投資家が1億ドルを円に両替すると、150億円を手にします。

その後、円高が進み1ドル=130円になった時点で、この150億円を再びドルに戻せば、およそ1億1,540万ドルとなり、為替差だけで約15.4%の収益を得られる計算です。

ただし、海外投資家のリターンは為替差益にとどまりません。

円に替えた後、その一部を日本株に投じるのが一般的で、海外資金の大量流入は株価の押し上げ要因となります。

これが円安局面で日本株が上がりやすいロジックです。

そして現在、FRBの利下げ局面入り観測の高まりとともに、ドル安期待が強まっています。

ドル安は裏を返せば円高進行の可能性を意味します。

円高が継続すれば、為替差損を避けるために海外投資家が日本株から資金を引き揚げ、結果として日経平均に下押し圧力がかかる恐れがあります。

逆に、円が相対的な弱含みレンジを保てば、日本株式市場には資金面の支えが残ります。

これは今後の投資運用で重点的に注視すべき要素の一つです。

ドル/円の週足の動きを見ると、現在の為替はレジスタンスに接近しており、今後は円高局面に入る可能性があります。

先ほどもお伝えしたとおり、円高はしばしば海外投資家の日本株売りを誘発します。

理由はシンプルで、円安期に日本資産を大量に買い入れてきた海外勢は、為替が反転し始めると為替差益を確定するために株式を売却し、現金化して退出するからです。

為替の観点から見ると、これからの日本株市場は一定の調整圧力に直面する可能性があります。

現在、日経平均は歴史的な高値圏にありますが、ひとたび下落に転じれば、市場全体の多くの銘柄が連れ安となる公算が高いです。

言い換えれば、今後はボラティリティが拡大し、運用の難易度も上がります。

株式投資家にとっては、取引戦略の見直しが必要であり、従来と同じやり方のままでは通用しにくくなると考えます。

ではどのように戦略を見直すべきでしょうか?

この点は以前、赤木さんも言及していました。

円高局面では輸入コストが低下するため、内需関連のエネルギー・電力・銀行などのセクターは相対的に好調になりやすい一方、輸出主導型の自動車・電機・機械といった業種は競争力が削がれ、株価に上値圧力がかかりがちです。

したがって、このような市場環境では、日経平均が下落する局面でも逆行高が期待できる業種――医薬品、小売、生活消費関連株に注目すべきです。

これらのセクターは為替の影響を受けにくく、需要が安定しており、ディフェンシブな性格を備えています。

今後も私と赤木さんで、ファンダメンタルズとテクニカルの両面から精選した銘柄をご紹介し、ボラティリティの高い相場の中でも相対的に堅実な投資機会を探ってまいります。

以上、株式市場に関する分析でした。

続いて、為替市場に対する私の見解をお伝えし、現在FX取引をしているメンバーの皆さんの参考になればと思います。

現時点で為替市場に最も大きな影響を与えている要因は、依然として米連邦準備制度(FRB)の利下げです。

米連邦政府の一部閉鎖が3週目に入り、数十万人の連邦職員が無給休暇を余儀なくされ、多くのポストが削減されるなど、労働市場の弱含みを示す兆候が一段と強まっています。

短期的には公的な経済統計の発表が不足しているものの、市場の「年内2回の利下げ」という見方は変わっていません。

直近のFRB当局者の発言はハト派寄りで、この基調がドル安トレンドを強めています。

ドル指数は、円の局所的な下落に連れて一時的に反発した場面もありましたが、全体としては弱含みが続き、現在は98.9近辺まで低下しています。

中期的に見れば、ドルにはなお下押し余地が残っており、FRBの利下げ期待がドルの反発力を抑える公算が大きいと考えます。

ではこれは何を意味するのでしょうか?

米ドルに関連する為替ペアのトレンド方向は、すでにかなり明確です。

たとえばドル/円(USD/JPY)でいえば、長期の目線は依然として下向きで、基本戦略は戻り売りです。

すなわち、価格が重要なレジスタンスまで反発した局面で売りの機会を探るべきだということです。

具体的にどのように戻り売りの水準を見つけるかについては、今後の講義で解説していきます。

それでは、次にファンダメンタルズとテクニカルの両面から、現在私たちが保有しているいくつかの銘柄について、どのように運用していくべきかを一緒に考えていきましょう。

6323 ローツェは、人工知能(AI)および半導体の高性能コンピューティング(HPC)需要の急拡大の恩恵を受けています。

下流のウエハー工場が増産を継続し、設備の自動化投資も増加しており、同社の受注は着実に積み上がっています。

成長性は非常に良好です。

テクニカル面では、株価は上昇が続いた後に持ち合いへ移行し、レンジ内での推移が続いています。

短期的な押し目はあるものの、総体としての上昇トレンドは維持されています。

調整局面では出来高が明確に細っており、売り圧力の限定と主力資金の流出が見られないことを示唆しており、健全なスピード調整の範囲と評価できます。

したがって、本銘柄は引き続き自信を持って保有してよいと考えます。

7701 島津製作所は、事業の裾野、技術の深み、そして業界内の参入障壁を兼ね備えた精密機器/医療/産業機器メーカーです。

複数のエンドマーケットで長期安定需要が見込まれ、一定の成長基盤を有しています。

市場も同社の将来性に高い期待を寄せており、新製品の投入や国際展開の加速が実現すれば、いわゆる成長プレミアムが評価に上乗せされる可能性があります。

テクニカル面では、直近は持ち合い上昇の流れを維持し、トレンドは徐々に強まっています。

短・中期の移動平均線は上向きに並び、買い圧力の強まりを示唆しています。

直近では出来高を伴って前レンジを上抜けており、テクニカルの強さが明確です。

大口資金の流入も継続し、モメンタムは十分です。

足元は高値圏でのもみ合い局面ですが、押し目時も出来高が膨らんでおらず、上値の売り圧力は限定的で資金は引き続き市場内にとどまっています。

総じて強含みの整理局面と評価でき、腰を据えて保有を継続してよいと考えます。

ほかにも引き続き保有してよい銘柄がいくつかあります。

現時点では、私たちが保有する株の多くが相対的な底値圏にあり、成長性が高く、ファンダメンタルズも堅調で、リスクは比較的小さいと見ています。

短期的な相場の揺れで不安にならず、腰を据えて保有を続けてください。

今後、市場に新たな変化が生じたり、ポジション方針の調整が必要になったりした場合は、グループ内で速やかにお知らせします。

それでは、今夜の講義はここまでといたします。

明日からはテクニカルの授業に本格的に入ります。

内容は基礎から始め、トレンドの見極め方、ローソク足の形、移動平均線の使い方、さらに各種テクニカル指標の組み合わせまで段階的に解説します。

できるだけ平易で直感的に説明し、どなたにも確実に身につけていただけるよう進めてまいります。

あわせて、オンライン学習の公式サイトで実施している各種イベントにも積極的にご参加ください。

すでに当選されたメンバーは、速やかにアシスタントへご連絡のうえ、登録手続きを行ってください。

賞品の受け渡し手続きについてご不明な点がありましたら、必ず早めにアシスタントへお問い合わせください。

受け取りの機会を逃さないようご注意ください。

明日の講義は新たなスタートとなります。

学ぶ意欲と考える姿勢を携えて、皆さんと一緒に体系的かつ実践的な学習段階へ進んでいきましょう。