2025年12月23日

皆さん、こんばんは、

水野修矢です。

日経平均は今日、前営業日比27.91円安の50,374.48円で寄り付きました。

昨日の取引終了後に進行した円高を受け、高く寄り付いて反落し、売りが先行していましたが、上げ幅を急速に縮小させる展開となりました。

午後の取引でも円高基調が継続したことで、市場では利益確定売りが一段と加速しました。

しかし、大引けにかけて円安方向へわずかに買い戻しが入り、最終的な終値は前営業日比10.48円高(0.02%増)の50,412.87円と、小幅上昇で取引を終えました。

昨夜の予測通り、日経は今日、終日を通して狭いレンジ内でのもみ合いとなりました。

昨日の上昇は米株市場に支えられた側面が強かったものの、本日のローソク足が「十字線」陽線を形成し、これは買い手と売り手が均衡していることを示しています。

特に高値圏では、トレンド転換の重要なサインとなるケースが多く見られます。

また、出来高が継続的に減少している中で、この十字線は連騰による資金の買い疲れを示しており、市場が調整局面へ入る可能性を強く示唆しています。

注目すべきなのは、昨夜の米国市場でハイテク株が大幅上昇したにもかかわらず、日本の大型ハイテク株がその好材料をほとんど受けなかった点です。

日銀の利上げを背景に、高バリュエーションのグロース株にとって明確な悪材料となります。

金融引き締めによる資金流動性の低下は、日経平均にかかる下押し圧力は今後さらに強まっていくものと考えられます。

先週金曜日、日本銀行は0.25%の利上げを決定しましたが、植田総裁は記者会見において、いわゆるタカ派的なシグナルを示しませんでした。

追加利上げについて明確な言及がなかったことから、失望した投資家による円売りが加速し、これを受けて片山財務相や三村淳財務官が、円安の進行に対して強い警戒感を示しました。

三村財務官は、「先週の金融政策決定会合後、市場では一方向かつ急激な変動が見られ、深く懸念している。過度な変動に対しては、適切な措置を取りたい」と述べています。

また、片山財務相は、現在の円安について「ファンダメンタルズに沿わない投機的な動きだ」との認識を示し、日米財務相共同声明に基づく「大胆な行動」も排除しない姿勢を強調しました。

これらの発言を受けて、市場では円高方向への戻りが徐々に見られ始めています。

一方で、実質的な為替介入をけん制する発言と同時に、片山財務相は、高市早苗政権による強力な経済成長路線の推進によって、短期的には日本の財政状況が悪化する可能性があるとの懸念も表明しました。この点についても、市場では引き続き注目が集まっています。

為替介入の具体的なトリガー水準は依然として不透明ですが、日本政府が強力な措置に踏み切る「臨界点」に近づきつつあると見ることができます。

オーバーナイト・インデックス・スワップ(OIS)のデータを見る限り、市場は日銀の次回利上げ時期を来年7月と織り込んでいます。

総合的に判断すると、短期的には円高基調が続く可能性が高く、日本株には資金流出の圧力がかかりやすい局面です。

投資家が株価下落を意識し始めれば、市場への新規資金流入は確実に減少していくでしょう。

こうした見通しを踏まえ、本日は「9831 ヤマダホールディングス」を利益確定しました。現在、保有銘柄は2銘柄まで絞り込んでいます。

当面は、株式に対して全体的にディフェンシブなスタンスで臨みます。

2025年の日本株の大幅な上昇を背景に、多くの投資家が含み益を抱えており、高値圏では今後も利益確定売りが続くと見込まれます。

下落局面では株式運用の難易度が高まるため、資産配分としては株式市場を全体の30%に抑え、残りの70%の資金を、より確実性と成長ポテンシャルが期待できる暗号資産へ配分し、安定的な収益の確保を目指します。

今年、米国で「ステーブルコイン法案」が可決・施行されたことは、デジタル資産における規制の在り方に、極めて重要な法的基盤を示したと言えるでしょう。

本法案では、ステーブルコイン、取引所、そしてカストディ・サービスに関する明確なルールが定められ、透明性の高い規制枠組みが整備されました。

分散型金融(DeFi)や、新たに注目を集めるトークン化資産(RWA)といった分野についても、今後さらなる発展が期待されます。

法的な不確実性が解消されたことで、これまで参入を見送ってきた多くの機関投資家にとって、大きな追い風となったのは間違いありません。

今年に入り、暗号資産ETFが相次いで承認・発行されたこと、さらにFRBによる利下げサイクルも重なり、ビットコイン価格は上昇を続け、1枚=12.6万ドルという過去最高値を記録しました。

今後の暗号資産市場は、まさに「急速な成長段階」へと入りつつあり、取引機会も一段と広がっていくと考えられます。

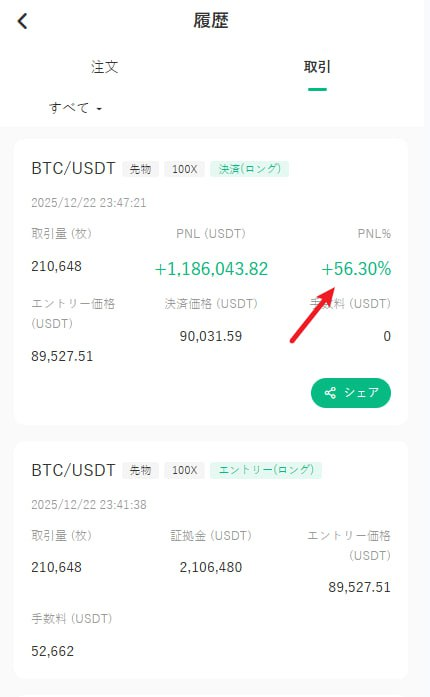

昨夜は非常に良い取引となり、ビットコインで2回のロングエントリーを行い、合計で77%の収益を上げることができました。

1回目のエントリーは22:45で、ビットコインがサポートラインまで調整した局面を捉えてロングを仕掛けています。

大きなトレンドは明確に上向きであり、その中でサポートライン付近まで下落した場面は、まさにロングを狙う好機でした。

この1回目の取引では、21%の利益を確定しています。

利確後、価格はいったん再び下落しましたが、テクニカル構造を見ると、5分足レベルで「下ヒゲを伴う陰線」を形成しました。

これは下値圏でしっかりと買い支えが入っていることを示す形であり、ロング継続のサインと判断できます。

そこで、23:41に再度エントリーし、2回目のロングを行いました。

その後、相場は想定どおり急速に上昇し、エントリーからわずか6分で利確に到達しました。

2回目の取引では、56.3%の利益を確保しています。

結果として、昨夜のトータル収益は77%となりました。指示どおりに運用されたメンバーの皆さん、本当におめでとうございます。

このように、シナリオとルールに沿って進めていけば、今週掲げている30%の利益目標も、無理なく、かつ安定して達成できると確信しています。

次に、皆さんからよくいただく

「なぜ取引の時間帯がいつも決まっているのか?」

という質問についてお答えします。

私や赤木さんが指示を出す時間が、主に14:00〜17:00、あるいは21:00〜24:00(まれに20:00〜21:00)に集中していることに、すでにお気づきの方も多いでしょう。

この理由には、時差が大きく関係しています。

暗号資産は24時間取引が可能ですが、その24時間の中で市場のボラティリティは常に一定ではありません。

特にアジア時間帯は、取引参加者が相対的に少ないのが現状です。

そのため、午前8:30〜15:00の時間帯は値動きが非常に小さく、短期取引で利益を狙える場面も限られてきます。

アジア市場:8:30 〜 16:00

欧州市場:15:00 〜 24:00

米国市場:21:00 〜 翌5:00

以上が、主な取引が集中する時間帯です。

この時間割から分かるように、15:00以降はアジア市場と欧州市場の取引時間が重なります。

二つの主要市場の資金が同時に流入することで、相場の変動は大きくなりやすくなります。

さらに21:00以降は米国市場が加わり、欧州市場とも重なるため、21:00〜24:00は一日の中で最もボラティリティが高くなりやすい時間帯です。

私たちが15:00以降に取引を行い、午前中に案内を出さない理由について、ここまでで理解が深まったのではないでしょうか。

朝方は市場の動きが鈍く、良好な取引チャンスが少ないためです。

暗号資産市場は24時間取引が可能ですが、だからといって「いつでも取引すべき」という意味ではありません。

重要なのは、しっかりと分析を行った上で、精度の高い取引を一回でも確実に行うことです。

無駄な取引を減らし、ミスを最小限に抑える意識が何より大切になります。

取引回数が多くなればなるほど、結果としてミスの起こる確率も高まってしまいます。

また、午前中の取引が適さない理由には、もう二つの側面があります。

値動きの幅が小さい時間帯は、市場全体の流動性も低下しやすく、予期せぬリスクが生じやすくなります。

さらに、値動きが小さい局面を前提にしたテクニカル分析は、相場が急に動き出した瞬間に機能しなくなることが少なくありません。

例えば、15:00前までビットコインが一定のレンジ内で推移していたとしても、欧州市場が始まる15:00以降に大量の資金が流入すれば、そのレンジは簡単に崩れてしまいます。

その結果、それまで有効だったテクニカル分析が、一気に通用しなくなるというわけです。

これらの要因に加えて、私と皆さんの間にある「時差」も、無視できない要素の一つです。

現在、私はアメリカにあるZentara取引所の本部に滞在しており、アメリカ標準時と日本時間との間には約15時間の時差があります。そのため、生活リズムは昼夜が逆になります。

このような事情から、日本時間の昼間に取引指示を出すことは、物理的に難しいのが実情です。

以前にもお伝えしたとおり、私はZentara取引所のアナリストであると同時に、理事としての役割も担っています。

本部での業務に加え、現在は日本市場に向けたオンライン事業の展開も進めており、スケジュールとしては来年3月に日本へ向かう予定です。

現時点では、皆さんと完全に同じペースで対応することは難しい状況ですが、いただいたメールについては、時間が取れ次第、順を追って返信しています。

また、一部のメンバーから「個別指導を受けたい」というご要望もいただいています。

時間には限りがありますが、どのような形で実施できるか、現在計画を検討している段階です。

次に、二つ目の質問である「ポジションと証拠金の関係」について解説します。

毎回の取引において、ポジション管理を徹底するよう指示しているのは、ポジションと証拠金の間には明確な相関関係があるからです。

例えば、口座に100万ドルの資金があると仮定します。

そのうち10万ドルを使って注文を出した場合、残りの90万ドルが証拠金として機能します。

リスクを最小限に抑えるためには、この証拠金を十分に確保しておくことが不可欠です。

仮に、10万ドルのポジションに対して1,000万ドル相当の証拠金があれば、ビットコインをロングした場合でも、エントリー価格から2万ドル下落したとしても、強制ロスカットに至ることはありません。

そのため、資金量が多ければ多いほど、リスク耐性が高まるという点を、これまで繰り返しお伝えしてきました。

投資はギャンブルではありません。

短期間で爆発的な利益を狙う発想は控えるべきであり、たとえ相場が非常に明確で、勝率が99%だと感じられる場面であっても、ポジションは最大で20%までに抑えて注文します。

どのような状況においても、リスクを最優先に考えることこそが、元本を確実に守ることにつながります。

ビットコインの1日の平均的な変動率は、おおよそ5%程度であり、重大なイベントが発生した場合にのみ、まれに5%を超えることがあります。

現在の価格水準では、5%の変動は約4,500ドルに相当します。

十分な証拠金を確保し、この4,500ドルの変動に耐えられる状態を維持していれば、致命的な損失が生じることはありません。

今夜は複数の重要な経済指標が発表されますが、その中でも特に注目すべきなのが、個人消費支出(PCE)価格指数です。

PCEは、米国の家計が消費した財やサービスを対象に、その価格変動を測定する重要な指標です。

インフレの現状を映し出すだけでなく、FRBが金融政策を判断する際の重要な材料として位置づけられています。

市場予想は前年比2.6%の上昇となっており、仮にこの予想を上回る結果となれば、FRBによる来年の利下げ期待は後退し、株式市場には下押し圧力がかかる可能性があります。

これは、暗号資産市場にも無視できない影響を及ぼします。

また、今夜の値動きとしては、ビットコインが1,000ドル以上動く可能性が見込まれており、状況次第では、今夜の収益率が80%を超える展開も想定されます。

各自、事前の準備をしっかりと整えておいてください。

すべての取引において安定した結果を目指すためにも、必ず指示に沿って行動するようにしてください。

今週の30%利益目標はすでに動き出しています。この重要な局面を、皆さんと一緒にしっかりと捉えていきましょう。

では、今夜は重要な取引があるため、資金が3,000万円以上のメンバーは準備を整え、10分後に取引を行います。

年越し特別取引計画の申し込みは始まっており、参加を希望するメンバーは事前にアシスタントに連絡して、あらかじめ確認をしておいてください。

今回は人数限定の計画になるため、申し込む際の状況によって枠の取得が確認され、必ず事前に手配をお願いします。

なお、入出金で問題が発生した場合、カスタマーサポートのLINEにご連絡ください。