2025年12月12日

皆さん、こんにちは。

赤木隆雄です。

「合法」というポイントには、実は昨日すでに一度お話ししています。

ただ、資金を振り込んだ際に銀行から電話が来たメンバーや、警察を名乗る人から電話が来たというメンバーもいて、そして緊張して「暗号資産」のせいで目を付けられたのではないかという声がありました。

実際には違います。

これは日本の銀行全体の仕組みや詐欺対策によるもので、暗号資産を扱っているかどうかは関係ありません。

ある振込が特定の条件に当てはまると、銀行は非常に細かく確認する仕組みになっているのです。

ご存じのとおり、日本は高齢化が非常に進んだ国です。

正直なところ、詐欺を見抜くという点では高齢者はどうしても不利になりがちです。

ここ数年で最も多い詐欺は、「警察」「検察」「銀行」「裁判所」を名乗る、いわゆる「公的機関をかたる詐欺」です。

手口はどれも似たようなもので、まず電話をかけてきて「口座がマネーロンダリングに使われている疑いがあり、まもなく凍結されるから、先に保証金を支払う必要がある」などと言ってきます。

一般の方は「警察」「調査」などを聞くとどうしても不安になってしまい、そこから騙されてしまうケースが非常に多いのです。

実際、私の身内にも、このような電話で怯えてしまった人がいました。

相手は非常にもっともらしい口調で、あたかも本当に銀行口座をコントロールできるかのように振る舞います。

しかし後から分かったのは、すべて嘘でした。

これだけ詐欺が横行しているため、日本では今や知らない番号から電話が来ただけで不安になる人が少なくありません。

公式の統計でも、こうした詐欺による年間被害額は2,000億円を超えると言われており、この数字を見るだけでため息が出ますね。

このような背景があるため、銀行側もやむを得ず、どんどん審査や確認を厳しくしているわけです。

少しでも「通常と異なるように見える」振込があれば、銀行は確認の電話をかけてきます。

これは暗号資産投資だから特別にチェックされているわけではなく、普通の振込であっても、電話がかかってくることは珍しくありません。

特に高齢の方の場合、銀行はさらに慎重に確認します。

正直言うと、私自身も銀行から質問の電話がよく来ます。

一日に2回かかってくることもありますが、もう慣れてしまいました。

迷惑だと思いませんが、今の日本ではごく普通のことなのです。

ですので、皆さんも電話が来ても落ち着いて、相手の身元をしっかり確認し、必要以上に不安になる必要はありません。

銀行側に対して、あえて「投資」という言葉を控えめに、審査が無駄に複雑になる可能性があるためです。

まとめると、こうした電話はメカニズム上の原因で、皆さんの行動が問題というわけではありません。

落ち着いて判断を揺らされないようにしてください。

もし本当に銀行や警察から電話がかかってきた場合、どのように答えれば不要な誤解や長時間の質問を避けられるのでしょうか?

これは暗号資産をしているかどうかに関係なく、多くの人が直面する問題です。

まず理解しておくべきことは、銀行が確認しているのは「何をしているか」ではなく、「取引の特徴」そのものです。

ですから、こちらがやるべきことは「内容を明確に、合理的に、日常的な理由として」説明すること、これだけで大抵には問題ありません。

もし銀行口座(OTC)で振り込む場合

OTCは「個人と個人の間の送金」です。

日本ではこのタイプの振込は、用途確認の電話が来やすい傾向があります。

そのため、日常でよく見られるシーンにするのが一番です。

例

仕入れ代金(普段少しでも商売をしている方なら特に自然)

短期的な借入/返済

個人間の資金のやり取り

友人間の立て替えや資金調整

どれも日常でよくある話で、銀行側も普通に理解できます。

難しく説明する必要はありません。

専門的な言い方も不要です。

日常的に聞こえるほど、銀行は深掘りしません。

暗号資産での入金の場合

日本の金融機関は、中央集権を重視しているため、銀行が一番気にするのは「資金が追跡不能な場所へ流れるかどうか」です。

そのため、説明は「個人としてBTC(または他の主要コイン)を購入するための入金です」の程度で十分です。

これはまったく問題のない回答です。

なぜなら、入金しているのは正規の取引所であり、資金の追跡も記録も可能です。

ただし、ひとつ注意点がありますが、他の取引所に送金する予定とは言わないこと。

銀行にとって、取引所の間の資金移動はマネーロンダリングの検知モデルに引っかかることがあり、普通な運用をしていても、銀行側が誤解して質問が長引く可能性があります。

今やるべきことは「隠す」ことではなく、事情をきちんと説明し、不要な誤解を避けることです。

できるだけシンプルに伝えるのが一番です。

そのため、最初の確認で問題がなければ、その後はほぼスムーズに進み、取引も次第にやりやすくなります。

もちろん、まず相手が本当に警察官や銀行スタッフかどうかを見極め、詐欺を防ぐためにも慎重に確認してください。

相手が本物だと確認できた場合は、電話では先ほど伝えた方法に沿って説明し、余計な質問を減らせます。

規制が厳しいこと自体はいいことですが、その一方で不便が増えるのも事実です。

それでは、皆さん準備をしておいてください。

この後、BZTの短期取引を行います。

取引のお知らせ

取引種別:BZT/USDT

レバレッジ:100倍

購入価格:成行

取引方向:ショート

取引数量:5%

利確のお知らせ:現在の価格で決済し、利益を確定してください。

今回の取引に参加されたメンバーの皆さん、改めておめでとうございます!

今回は96.65付近でショートを仕込み、96.11付近で無事に利確しました。

全体の収益は約50%と、非常に嬉しい結果になっています。

1,000万円を例にすると、

今回のポジションは5%で、50万円になります。

取引終了時の利益率は約50%、つまり25万円の利益となります。

これを総資金ベースで換算すると、全体では約2.5%の収益に相当します。

1分足と5分足の動きを見ると、5分足では、上昇トレンド自体は継続していたものの、価格はまだ下値サポートに到達しておらず、短期的には明確な反転シグナルがない状態でした。

一方、1分足では、サポートを明確に下抜け、下落の動きが強まり、短期的なショートシグナルがはっきりと確認できました。

したがって、取引時の相場は構造上にロングとショートが同時に現れている局面でした。

1分足の動きはよりショートの判断を裏付けており、加えて、5分足でもトレンド調整の兆しが見られたため、ポジションを軽めにして、試しにショートで注文してみました。

その結果、相場は想定通りに推移しました。

今回の取引によって、改めて証明したのは、サポートとレジスタンスの重要性、複数時間軸が共振する有効性、短期取引における相場感覚ということです。

今週の35%という収益目標について、すでに大半を達成しており、全体の進行ペースは非常に良好です。

まだ計画に参加していない方は、ご自身の状況に合わせて、できるだけ早めに流れに乗りますように。

皆さん、こんばんは。

水野修矢です。

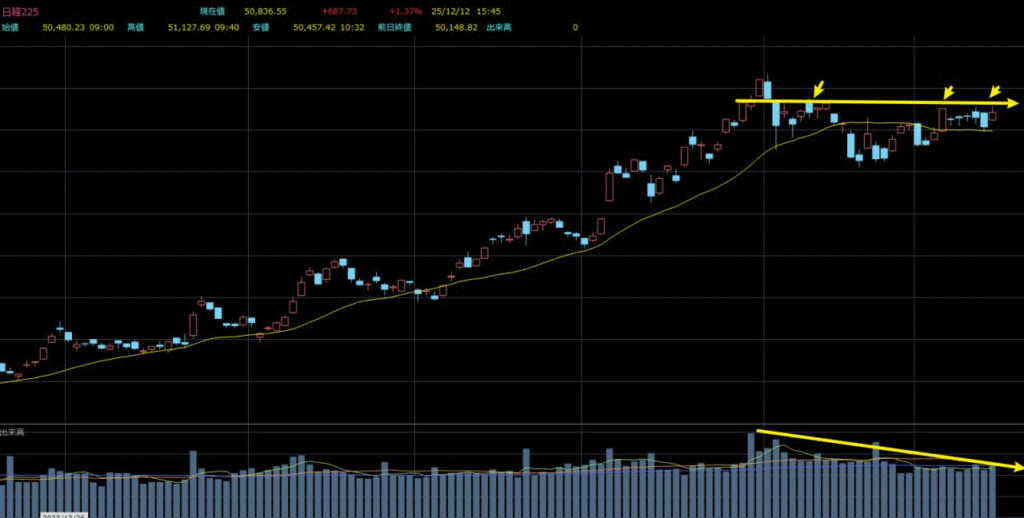

日経平均は今日、50,480.23円で寄り付き、前営業日比331.41円高となりました。

前日のダウ平均が史上最高値を更新したことが主な上昇要因です。

しかし、その後は売りが主導する展開となり、最安値は50,457.42円まで下落しました。

午後に円安が進み、再び買いが入り、日経平均は持ち直して終値は50,836.55円となりました。

前営業日比687.73円安、上下幅は1.37%でした。

日経平均は高値から押し戻される展開となり、これは私が以前から述べてきた予想を裏付けるものです。

市場では今、FRBの利下げと日銀の利上げ観測を背景に、投資家は売り姿勢を強めています。

小幅な上昇が現れたのも、機関投資家が利確するため、意図的に指数を押し上げている動きに過ぎません。

特に本日の日経の値動きは、投資家を混乱させる内容でした。

寄り付きが上昇したのは、ダウ平均やS&P500の上昇の影響によるものですが、これらの好材料を消化した後、売りが主導しました。

その後、円安の進行を受けて市場の買い意欲が一時的に高まり、この動きは少し異様を感じさせます。

なぜなら、来週は日銀が利上げに踏み切る可能性が非常に高く、通常であれば、投資家は利上げ政策の実施に対して警戒感を強めるはずです。

もし来週、日銀が利上げを行えば、市場に流通する資金量が減ってしまい、金融市場へ流入する資金も減ることになります。

もちろん株式市場にとっては悪材料です。

この点は、数年前にFRBが利上げ局面に入った後の米国株式の動きを見て分かります。

そのため、私は本日の日経平均の上昇は異様だと考えています。

しかし、東証プライム市場における値上がり銘柄数と値下がり銘柄数を比較すると、市場心理の変化によって上昇になったようです。

現時点では正しく判断するのが難しいため、引き続き慎重に様子を見るべきです。

一番なのは日経平均がより低い水準まで調整され、もしくは過去に出来高が集中していた価格帯まで下落した後、確実にサポートが形成されてから、株式の買いを検討するのが望ましいでしょう。

しばらくは株式市場における資金動向を注意深く見ていき、買える銘柄があれば私が選別して皆さんに共有します。

株式市場の分析は以上です。

昨夜、米労働省が発表したデータによると、先週の新規失業保険申請件数は前週比4万4,000件増の23万6,000件となり、市場予想の22万を上回りました。

これはコロナ以降で最大の週間増加幅になりますが、エコノミストの多くは、これは年末における季節調整の難しさを反映したものだと考え、労働市場の実質的な悪化を示すものではありません。

それでも、FRBのパウエル議長は、労働市場が大きな下振れリスクに直面していると警告しました。

12月6日終了週の季節調整後の新規失業保険申請件数は23万6,000件で、市場予想の22万件を上回り、前週の修正値である19万2,000件から4万4,000件も増加しました。

4週移動平均は21万6,750件でした。

11月29日終了週の季節調整後の継続受給者数は183万8,000人で、予想の195万人を下回り、前週の修正値である193万7,000人から9万9,000人の減少になりました。

4週移動平均は191万8,000人となっています。

昨夜、米労働省が発表したデータによると、先週の新規失業保険申請件数は前週比4万4,000件増の23万6,000件となり、市場予想の22万を上回りました。

これはコロナ以降で最大の週間増加幅になりますが、エコノミストの多くは、これは年末における季節調整の難しさを反映したものだと考え、労働市場の実質的な悪化を示すものではありません。

それでも、FRBのパウエル議長は、労働市場が大きな下振れリスクに直面していると警告しました。

12月6日終了週の季節調整後の新規失業保険申請件数は23万6,000件で、市場予想の22万件を上回り、前週の修正値である19万2,000件から4万4,000件も増加しました。

4週移動平均は21万6,750件でした。

11月29日終了週の季節調整後の継続受給者数は183万8,000人で、予想の195万人を下回り、前週の修正値である193万7,000人から9万9,000人の減少になりました。

4週移動平均は191万8,000人となっています。

前の週には新規失業保険申請件数が3年ぶりの低水準まで減りましたが、米感謝祭前後の季節調整が難しかったことが一因です。

エコノミストの間では、先週の新規申請件数の急増が年末の季節調整の難しさを反映したものであり、労働市場に実質的な変化が生じたわけではないとの見方が一般的です。

アマゾンなどの大手企業が最近大規模な人員削減を発表したものの、エコノミストは依然として労働市場を「解雇しない」状態と表現しています。

ブルームバーグのデータによれば、ペプシコやヒューレット・パッカード社などは、ここ数週間で人員削減計画を発表しており、そして10月の全米の解雇人数は2023年初以来の高水準となっています。

FRBは水曜日に政策金利を0.25%引き下げ、3.50%~3.75%のレンジとしました。

これは今年3回目の利下げになり、ただし、FRB当局者は今後の追加利下げペースを落とし、まずは雇用市場の動向や、やや高止まりしているインフレ率が本当に鈍化しているかを見極めたいとの姿勢を示しています。

パウエル議長は記者会見で、労働市場は大きな下振れリスクに直面していると述べ、非農業部門雇用者数の統計には過大評価されている可能性があり、その状況は依然として続いているとの認識を示しました。

当初発表予定だった11月の雇用統計は、政府機関の43日間に及ぶ閉鎖により延期され、来週火曜日に公表される予定です。

その際、10月の非農業部門雇用者数データも併せて含まれます。

ただし、今回の史上最長となる政府閉鎖の影響で家計調査データを収集できなかったため、10月の失業率は算出できませんでした。

労働市場は、労働力の需給が緩む環境の中で徐々に冷え込んでおり、その背景には移民の減少や輸入関税の影響があります。

また、一部の職種でAI技術が導入されていることも、労働需要を弱める要因となっています。

データを見る限り、今後は雇用が次第に弱含むとの見方が市場で広がっています。

雇用市場の低迷が続けば、FRBが来年も利下げを継続する可能性があり、これはドルと逆相関の暗号資産市場にとっては好材料となります。

ドルは世界の基軸通貨であり、ドル安は暗号資産の上昇を促します。

一方、日本株にとっては悪材料となります。

ドル安は円高を意味し、円高は海外投資家の資金撤回を招き、その動きに連動して投資家心理も売りに傾きやすくなります。

また、昨日に米商務省が発表した貿易収支によると、9月の貿易赤字は予想外に前月比で10.9%縮小し、528億ドルとなりました。

これは2020年6月以来の低水準で、市場が予想していた632億ドルへの拡大を大きく下回る結果です。

米政府の43日間に及ぶ閉鎖の影響により、この報告も公表が延期されていました。

内容を見ると、輸出が明確に加速する一方で、輸入は小幅な増加にとどまり、これが米国全体の貿易収支改善につながりました。

貿易収支の改善は、第3四半期のGDPにプラス寄与し、米国経済の成長を支えする要因となります。

これは、トランプ大統領が推進してきた広範な関税政策とも関連しています。

保護主義的な政策は貿易構造に変動をもたらしたものの、結果的には第2四半期の米国GDP成長率を3.8%に押し上げました。

今回の貿易統計の発表前、市場では第3四半期のGDP年間成長率はおよそ3.5%になるとの見方が一般的でした。

しかし、政府閉鎖が過去最長となった影響で、本来公表されるはずだった第3四半期GDP速報値も延期され、12月23日に発表される予定です。

マクロ的に見ると、貿易収支の改善や経済指標の強さは短期的にドルを下支えしますが、利下げ局面にある中では、ドルは中長期的に依然として弱含む状態です。

昨日公表された卸売在庫統計では、9月の卸売在庫が前月比0.5%増、市場予想の0.1%増を上回り、今年2月以来の高い伸び率となりました。

今回の在庫増加は主に非耐久財が牽引しており、企業が生産財分野での在庫積み増しを明確に進めていることが分かります。

卸売在庫は米GDP算出における重要な構成要素であり、在庫の増加は企業が将来の需要に対して自信を持っていることを示します。

それと同時に、統計上もGDP成長を直接押し上げる要因となります。

なお、このデータは本来11月6日に発表される予定でしたが、連邦政府の閉鎖により延期されました。

このことは、最近続いてきた遅行的な経済指標は短期間に集中して公表されることで、市場心理を過度に動かすことを示唆しています。

マクロの視点では、貿易収支の改善や在庫の回復は、データ上に米国経済を下支えしています。

しかしその一方で、FRBはすでに利下げ局面に入っており、政策は明確に景気下支えへと移っています。

つまり、経済指標が一時的に改善したとしても、全体的な金融緩和という流れは変わりません。

だからこそ私は繰り返しお伝えしていますが、現段階では個々のデータだけを見るのではなく、政策の方向性や資金の動きと合わせて市場を理解することが重要であり、単一の指標だけで判断すべきではありません。

水曜日、FOMCはフェデラル・ファンド(FF)金利を25ベーシスポイント引き下げ、3.5%~3.75%のレンジとすることを決定しました。

この結果は概ね市場の予想どおりでしたが、FRBは一つ重要なシグナルを発し、今後の利下げペースは鈍化する可能性があるという点です。

FRBのパウエル議長は記者会見で、「すでに十分な政策余地を有しており、今後の経済動向について様子見できる」と述べました。

この発言自体が、FRBが短期的に連続的かつ大幅な利下げを急いでいないことを意味します。

また同時に、トランプ大統領が推進してきた関税政策がインフレを押し上げる主因の一つだと明確に指摘し、これもFRBが政策運営において慎重さを維持する理由です。

しかし同日、トランプ大統領は公の場で強い不満を表明し、今回の利下げは「幅が小さすぎる」と批判し、「本来ならもっと大幅に引き下げるべきで、少なくとも倍は下げる必要があった」と強く主張しました。

また同氏は、当日中に次期FRB議長選びで元FRB理事のケビン・ウォーシュ氏と面接することも明らかにしました。

トランプ大統領は、「金利問題に素直に向き合う人物」が自分の求める人材であると明言し、今後2週間以内に決定を発表すると示唆しました。

このように、トランプ大統領のパウエル議長に対する評価は非常に強硬で、「思考が硬直化している」と評し、繰り返しFRBにプレッシャーをかけてきました。

こうした発言は、ホワイトハウスとFRBの間で政策的な対立が拡大していることを反映しています。

市場の視点から見ると、これは肝心なポイントで、パウエル議長は来年5月に任期満了を迎えるため、もし次期FRB議長がトランプ大統領の政策志向に近いのであれば、今後の金融政策は一段と緩和寄りとなり、継続的な利下げが明らかに行われます。

すなわち、中長期的に見れば、米国の金融政策の方向性は依然として緩和寄りで、その結果、ドルには下押し圧力がかかり、株式やビットコインなどには構造的な好材料となります。

短期的には、利下げペース鈍化を巡って相場が変動しますが、長期的なトレンド自体は変わっていません。

FRBは依然として利下げ局面にあり、投資家は引き続きドルを売る方向に傾いています。

ドル指数は、直近の高値である100.408から、昨日一時的に98.132の安値まで下落しました。

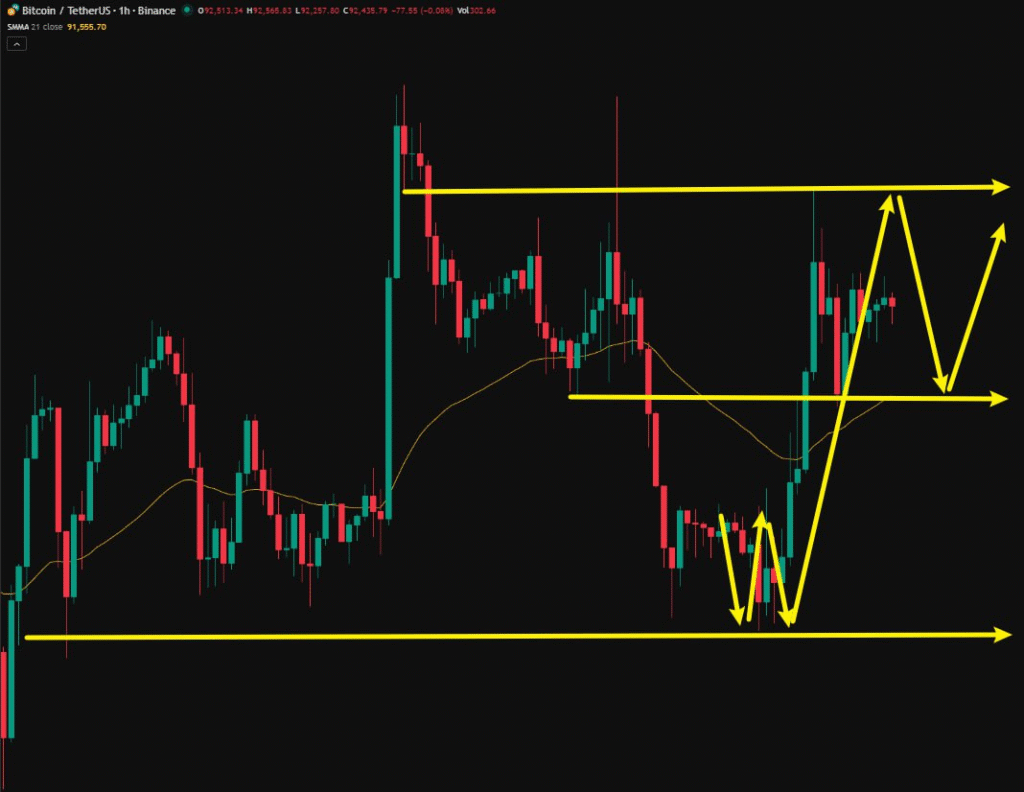

一方、ビットコインは好材料を受け、資金流入が明確に増加し、図に示すとおり、価格は昨日の安値である89,260ドル付近から再び93,555ドルを超える水準まで回復し、上昇幅は4,295ドルに達しました。

また、昨夜のデータ分析についての判断は完全に的中しており、グループの一部メンバーを率いて合計3回の取引を行い、3回ともプラスになり、収益率を合計すると、400%を超えています。

それでは、昨夜行った3回の取引を振り返っていきます。

1回目の取引は22:20ごろで、指標の発表時刻が22:30だったので、90,025USDTでビットコインをロングしました。

指標発表後、ビットコインは上昇しましたが、持つ時間がやや長くなり、最終的な決済価格は約90,347USDTとなりました。

取引資金に対して35%の利益を得ました。

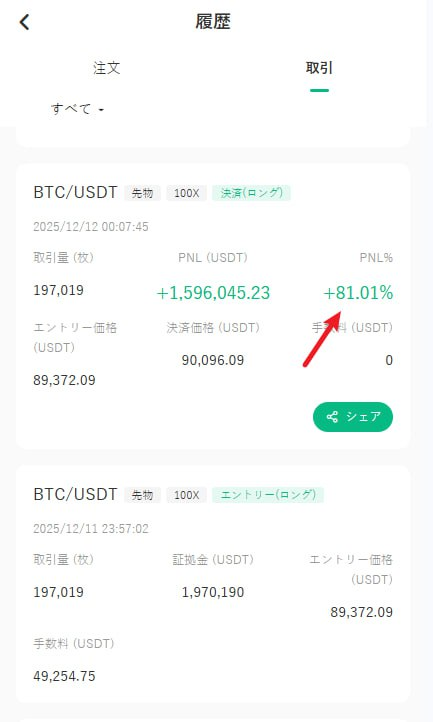

2回目の取引は23:57ごろで、指標の発表時刻が24:00だったため、89,372USDTでビットコインをロングし、指標発表したらビットコイン価格は大きく上昇し、決済価格は約90,096USDTとなりました。

この取引では、取引資金に対して81%の利益を得ました。

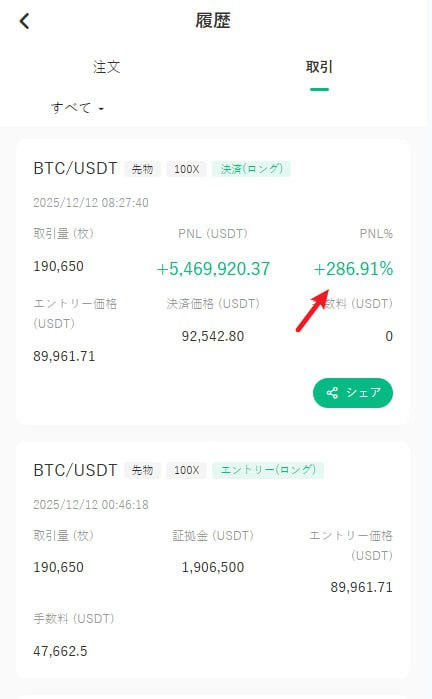

最も利益が大きかったのは3回目の取引で、取引時刻は0:46前後で、指標発表が0時ちょうど、この取引はポジションを翌日に持ち越す戦略で行いました。

89,961USDTでビットコインをロングし、今朝になって全ポジションを利確し、決済価格は約92,542USDTです。

取引資金に対して286.91%の利益を得ました。

総合的に見ると、3回の取引で実際の利益は402%を超えていました。

ただし、皆さんのエントリー価格や決済価格には差があるため、ここでは400%として計算します。

各取引のポジションは10%で、昨夜は資金が3,000万円以上のメンバーのみ参加可能だったので、ここで具体的な利益を計算してみます。

最も利益が大きかったのは3回目の取引で、取引時刻は0:46前後で、指標発表が0時ちょうど、この取引はポジションを翌日に持ち越す戦略で行いました。

89,961USDTでビットコインをロングし、今朝になって全ポジションを利確し、決済価格は約92,542USDTです。

取引資金に対して286.91%の利益を得ました。

総合的に見ると、3回の取引で実際の利益は402%を超えていました。

ただし、皆さんのエントリー価格や決済価格には差があるため、ここでは400%として計算します。

各取引のポジションは10%で、昨夜は資金が3,000万円以上のメンバーのみ参加可能だったので、ここで具体的な利益を計算してみます。

資金を3,000万円と仮定します。

3,000万円の10%でエントリーすると、実際に使われてた資金は300万円です。

300万円に対する400%の利益ということは、1,200万円の利益になります。

つまり、昨夜の利益は総資金の40%に達しました。

今週初めに設定した利益目標は35%でしたが、昨夜の3回の取引だけで当初の目標を大きく上回っています。

ただし、一部のメンバーは資金が基準に達しておらず、昨夜の取引に参加できていません。

そのため、今週の利益目標は現時点でまだ未達成です。

では、未達成のメンバーはどうすればよいのでしょうか。やはり週末の時間を有効に使うことです。

暗号資産市場には休場がなく、週末も取引が可能です。

赤木さんが週末も引き続き皆さんを率いて取引を行い、週末に複数回取引することで、35%の利益目標を達成していきます。

それでは、今夜の講義はここまでとします。

22:30には新築住宅販売件数が発表されます。

これは非常に重要な指標で、暗号資産市場に大きな影響を与えますので、ビットコインは1,000ドル以上の値動が見込まれそうです。

そのため、今夜の取引は昨夜よりも値動きが激しくなり、参加できるのは資金量の多いメンバーに限ります。

また、基準も相応に引き上げており、口座資金が40万ドル(5,000万円)を超えたメンバーは、後ほど私からの通知をお待ちください。

なお、今夜の指標に関する取引指示はグループには送らず、個別にお送りします。

また、入出金で何か問題があれば、いつでもカスタマーサポートのLINEにご連絡ください。