2025年12月10日

夜間授業のシェア

皆さん、こんばんは。

水野修矢です。

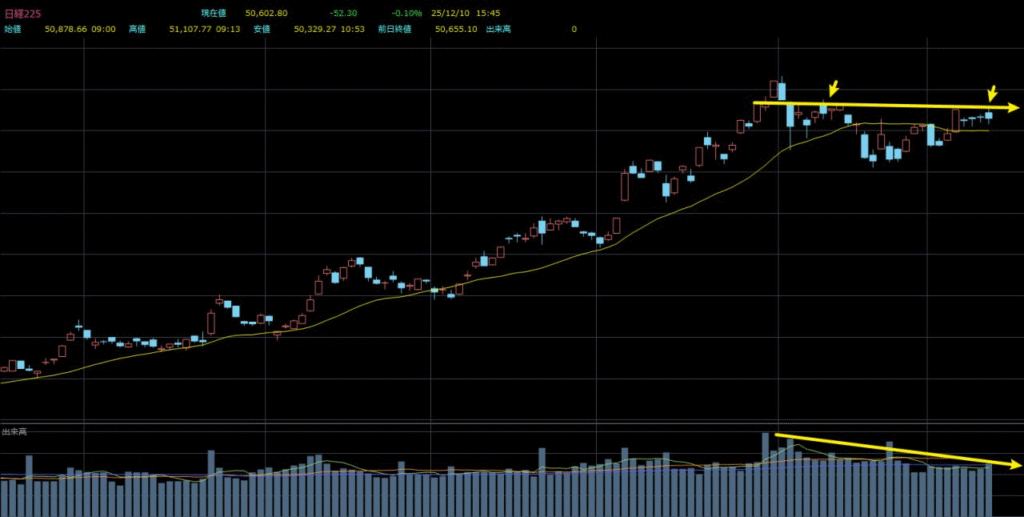

日経平均は今日、50,878.66 円で寄り付き、前営業日比 223.56 円高となりました。

これは主に前日の取引終了後に円安が進行したことと、ハイテク株の上昇が影響したものです。

しかし、その後は売りが優勢となり、円高が進むにつれて日経平均はさらに下落し、安値は50,329.27円まで下げました。

午後には円安の動きが出たことでわずかに買いが入り、日経平均は小幅に反発しましたが、最終的には50,602.80 円で引け、前営業日比 52.30 円安、下落率0.10%となりました。

今日、日経平均の全体的な値動きは、私が昨日述べた予測どおりの展開となっていました。

日銀の利上げ期待が高まる中、市場心理には明確な変化が見られ、日経は一時上昇して反落し、再び売り圧力が優勢となり、空売り側の力が徐々に強まってきています。

売買代金も前日より増加しており、短期資金が利益確定を進めていることがうかがえます。

特に注目すべきことは、ソフトバンクグループやアドバンテストなどの大型テクノロジー株が下落を主導した点です。

テクノロジー関連の大型銘柄は金利変動の影響を最も受けやすく、利上げ期待が高まると企業の資金調達コストを上げるため、この状況においてテクノロジーのセクターは最初に売り圧力を受けてしまいます。

テクノロジー株が先行して弱含むということは、機関投資家の資金がすでに撤退を始めており、買い意欲が急速に後退していることです。

日足チャートを見ると、日経平均は取引時間中に最近の上値を一時突破しましたが、そこで大きなレジスタンスにぶつかりました。

ここで気づいてほしいのは、最近の出来高が前と比べて大きく増えているわけではなく、むしろ低水準の日が多いという点です。

出来高は市場で実際に使われた資金量を示すものですから、出来高が横ばい、あるいはやや低下しているにもかかわらず、日経が上昇を続けているということは、指数を意図的に押し上げている資金が存在するのでしょうね。

では、それは誰なのか?前にも述べましたが、FRBの利下げ時期が近づくにつれ、日銀の利上げ時期も迫っています。

したがって政策転換が起こる前に、機関投資家や海外勢、さらには日銀自身も、大量の株式を売却する必要があります。

では、機関投資家や海外勢は、このような局面をきっかけに指数を押し上げ、より多くの個人投資家の資金流入を誘い、そのように保有株を利益確定させるのです。

これはよく見られることです。

株式市場では、個人投資家と機関投資家、そして海外の資金は元々対立関係にあり、株式市場という場は、三者がゲームするプラットホームにすぎません。

誰かが利益を得れば、必ず損失を負う人がいます。

極端に言えば、機関投資家が得た利益は、個人投資家が失った資金にほかなりません。

おそらく、まだ株式の仕組みを完全に理解してないメンバーがいるので、私が話している原理にあまり納得できないかもしれません。

そこで、例を挙げて、より分かりやすく説明します。

仮に、日本株での総資金量が1,000億円だとします。

そのうち、個人投資家が40%(400億円)、機関投資家が30%(300億円)、海外の資金が30%(300億円)を占めているとします。

ここでは日銀を計算しません。

個人投資家全体で合計200億円の利益を得たときに、個人投資家の総資金は600億円になります。

ではここで一つ問題が生じますが、その200億円はどこから来たのでしょうか?

市場全体の資金量は限られているので、個人投資家が200億円儲かったということは、機関投資家と海外勢が合わせて200億円の損失を出したに違いないですが、そこで「株価が上がったから個人投資家が儲かる。それは上場企業のところで稼いだお金ではないか?」と、投資家の多くは考えがちです。

結論として、その考えは間違っています。

もちろん個人投資家を稼ぐために企業が上場しているわけではありません。

これをまずはっきりしておくべきです。

では皆さん、機関投資家や海外勢が株式市場で利益を得る方法は、この両者が相互に勝負するか、もしくは協力して個人投資家から利益を獲得するかのいずれかです。

そして今起きているのは、機関投資家・海外勢・日銀が保有株から十分な利益を確保しており、高値圏で売り抜けしたい局面にあるということです。

しかし、個人投資家の買いが弱ければ、彼らの大量売りを受け止めきれず、大量の売却が成り立てません。

売却を成功させるためには、まず個人投資家を市場へ誘い込み、買わせる必要があります。

では最近指数が上昇しているのに、出来高が増えず低迷しているのはなぜか?

理由はもうお分かりですよね。

だからこそ、私が常に「現在の株式市場にはリスクが大きい」と警告しています。

私は以前、アメリカの投資機関で働き、長い間金融業界で経験を積んできましたので、この仕組みについては皆さんよりも深く理解しています。

ですので、株式市場について、当面は保守的な行動を取り、市場が下落してから優良銘柄を選別して購入を検討するべきです。

今の高値圏で株を買うことは絶対に避けてください。

リスクとリターンがまったく釣り合っていません。

もし保有株の比率が高い場合は、高値で早めにポジションを減らしておく必要があります。

また、ここで保有している株式ポートフォリオに変更があれば、いち早く皆さんにお知らせします。

株式市場の分析は以上です。

前にもお伝えしたように、株式と暗号資産の間には逆相関であり、株式と暗号資産との運用はリスクヘッジとして機能してもらえます。

どんな市場にもリスクは存在しますが、資産配分を活用することで、リスクが大幅に減って、単一市場だけで取引するよりも利益が得やすくなります。

これについて皆さんはもう気づいたはずでしょう。

そのため、皆さんがこの資産配分計画で利益を出せると断言できます。

昨日もお話しした通り、もし今後株式が下落すれば、ビットコインは上昇します。

その際、株式と暗号資産の最もシンプルな資産配分をしていけるので、株が下がる時は暗号資産に資金を振り分ければいいです。

そうしてリスクを抑えられます。

株が上昇すればビットコインの先物でショートして利益を拡大していけます。

これが最も基本的で、今の皆さんに最も適した資産配分の方法です。

図1は米ドル指数の日足チャート、図2はビットコインの日足チャートです。

ご覧の通り、10月のビットコインの大幅下落は、まさにドル指数が上昇した後に起こった事件になります。

そして今月ビットコインが再び堅調な上昇を見せているのも、ドル安の影響を受けているためです。

しかし、ここ数日ある現象が起きています。

ドルは下落せず、むしろ数日連続で上昇しているにもかかわらず、ビットコインは依然として上昇基調を保っています。

これは何を意味するのでしょうか。

ご存じのように、ビットコインと米ドルには負の相関があります。

ドルが強くなればビットコインは下落し、ドルが弱くなればビットコインは上昇するのが一般的です。

ところが今はドル高にもかかわらず、ビットコインが下落せず、むしろ上昇トレンドを維持しています。

これ自体は非常に強気なシグナルで、なぜこのような現象が起きるのでしょうか?

理由は一つ、大量の資金が積極的にビットコインを買っているからです。

つまり機関投資家の資金がこの上昇相場を主導しており、従来の「ドル高=ビットコイン安」という関係を変えているということです。

皆さん、もう少し考えてみてください。

ドルが上昇している状況でもビットコインが下落しないのであれば、ドルが本格的に下落し始めたとき、ビットコインはどう動くのでしょうか?

答えは言うまでもなく、上昇の勢いはさらに強くなるということです。

そして、FRBはすでに利下げサイクルに入り、ドルが中長期的に下落局面に入ることはほぼ確実です。

ドル安は、ビットコインの次の大幅上昇を支える原動力の一つになります。

これが、私が皆さんと一緒に40%の資金を暗号資産に配分している理由です。

ビットコインが構造的に強気へ転換しているだけでなく、資金が継続的に流入することに加え、ドルの下落サイクルがまもなく始まり、そして世界の金融システムは急速にデジタル化へ移行しつつあり、これらの要素が暗号資産を主要な資産配分に変えさせているのです。

言い換えれば、暗号資産はかつての「投機性の高い資産」から、「世界的な資金が配分されるコア資産」へと移行しつつあります。

皆さんが暗号資産市場で得てきた利益も、着実に増えています。

Zentara取引所が日本でオンライン業務を正式に開始してから、すでに24日が過ぎました。

600ドルの無リスク体験資金を通じて、皆さんはこの市場の取引に十分な理解を得られたと思います。

現時点で、ほとんどのメンバーが非常に良い収益を上げており、先週の利益をまとめた際、総資金に対して30%を超える収益率になっていました。

もちろんこの収益率が達成できたのは、一部がデータ発表の相場のおかげです。

今週の収益目標は35%と設定しており、今週はFOMCの金融政策会合以外に、市場を大きく揺らす指標発表はなく、そして今年3回目の利下げが実施されるとの見方が強まっています。

CME(シカゴ・マーカンタイル取引所)のFedWatchツールによれば、利下げ確率は89%に達しており、これは暗号資産市場にとって大きな好材料です。

資産配分計画における3つの市場は、いずれも重要です。

株式については、引き続きディフェンシブなポートフォリオで進み、そして為替と暗号資産ですが、Zentara取引所では暗号資産の全種別を取引できます。

一方、為替は12月に米国の利下げ観測と日銀の利上げ観測が同時に進むため、不確実性が非常に高く、現時点では様子見が最適です。

したがって、株式口座とZentara口座の2つがあれば、十分に資産配分の目的を達成できます。

一部のメンバーから「株式口座を開設したくない」という声がありますが、その場合はビットコイン現物を株式に代わって運用することも可能です。

ビットコイン現物と株式は、取引メカニズムが似ており、異なるのはビットコインに配当がないという点だけです。

そして、ビットコインの今後の見通しについては何度もお伝えしていますが、来年末までに20万ドルを超えると予測しています。

つまり今の価格でビットコインを購入すれば、今後1年で120%以上のリターンが期待できそうです。

今回の体験資金イベントの終了日は12月31日であり、現在実施されている暗号資産の入金ボーナスイベントと体験資金イベントは同時に終了します。

つまり、まだ Zentara 取引所の口座を開設していないメンバーも、今開設すれば600ドルの無リスク体験資金を受け取ることができ、暗号資産の取引に慣れるために利用できます。

取引に慣れた後、中央集権型取引所で暗号資産を購入して入金し、カスタマーサポートに申請すれば暗号資産入金ボーナスに参加できます。

最低入金額は1万ドルから、1万ドル相当の暗号資産を入金すれば、入金額の5%〜15%のボーナスを受け取ることができます。

この入金ボーナスイベントを実施する主な理由は、Zentara 取引所が日本市場に初めて進出したものの、日本のユーザー数がまだ少なく、契約しているP2P仲介業者も少ないためです。

その結果、ユーザーの日本円入金ニーズに対応しきれず、円入金が仲介者にマッチングされなかったり、マッチングに時間がかかったりする恐れがあります。

そのため、入金手続きを行う際は暗号資産での入金を推奨しています。

時間を節約できるだけでなく、ボーナスイベントにも参加できます。

以上で今夜の講義は終わります。

このあと取引を行います。準備時間として10分間を取りますので、10分後に取引指示を発表します。

取引するのはビットコイン、全メンバーは必ず10%のポジションで注文してください。

また、体験資金イベントに参加しているメンバーは、数量に「6枚」と入力して取引を行ってください。

今夜の賞付きクイズ

1、暗号資産入金ボーナスイベントの終了日時は?

2、今週の利益計画の収益目標は?

取引のお知らせ

取引種別:BTC/USDT

レバレッジ:100倍

購入価格:成行

取引方向:ショート

取引数量:10%

利確のお知らせ:現在の価格で決済し、利益を確定してください。

本日の取引についてこられた皆さん、おめでとうございます。

今夜はBTCのショートポジションを取り、18.3%の利益を再び獲得しました。

資産配分計画はすでに始まっており、今後は夜の相場だけに限定せず、日中の取引も増やしていきます。

これにより、資金の運用効率を高め、より多くのチャンスを掴んでいきたいです。

皆さんがしっかりと運用ペースに合わせ、35%の利益目標を達成できることを期待しています。

では今夜の取引はここまでとします。

本日時点で、今週はすでに3回の取引を行い、取引資金を基に計算し、56.3%の利益を達成しました。

毎回の取引で安定した利益を得るためにも、必ず指示に従って進んでください。

今週の35%の利益計画はすでに始まっていますので、このチャンスを必ず掴んでください。

また、入出金の際に何か問題があれば、いつでもカスタマーサポートのLINEにお問い合わせください。