2026年1月31日

皆さん、こんにちは。

赤木隆雄です。

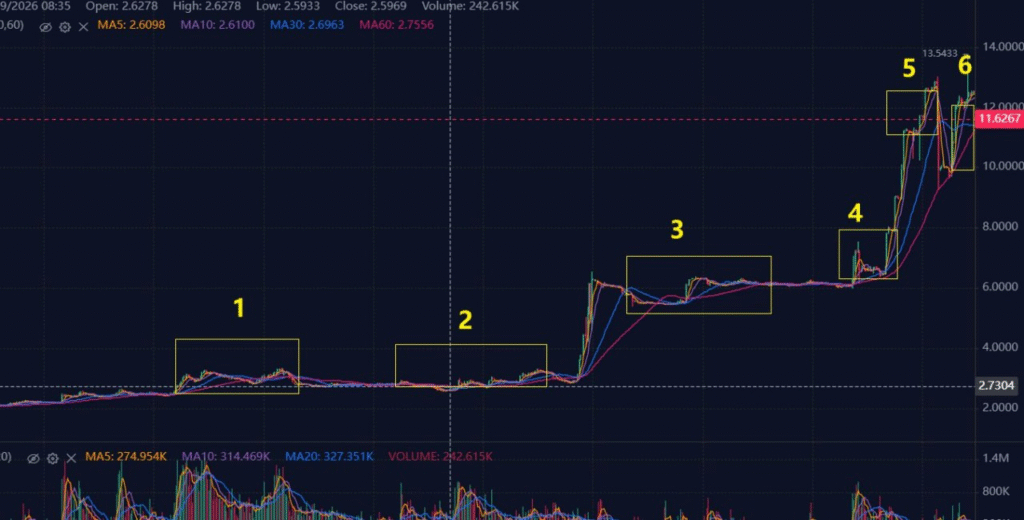

今週、2回目となる「クジラ計画」が無事に完了し、各ランクとも非常に優れた成果を収めることができました。

計画通りの効果を達成いたしました。

今回の対象コインは、安値の約2.5ドルから高値の13ドルまで上昇し、上昇率は420%に達しました。

第4ランクは全体的に利益が300%を超え、第1ランクでも70%以上の利益を上げています。

これは口座の総資金に基づいた計算ですので、つまり、第4ランクの方は1億円の資金を4億円に増やしたことになります。

この結果を見ても、まだ「稼ぐのは難しい」と感じますか?

他の人が一度の取引で1億円稼ぐのを、指をくわえて見ているだけでいいのですか?

クジラ計画を活用すれば、そのような目標も容易に実現できるのです。

この3日間、私もほとんど休むことなく、運用の全プロセスに立ち会い、調整に対応してまいりました。

皆さんを率いて計画を完遂させましたが、その過程において、細かなミスや突発的な事態が発生したのも事実です。

しかし、幸いにも問題は即座に発見され、適切に解決することができました。

これらの経験は極めて重要だと考えており、次回の実行時には、リスク管理と細部の把握において、さらに慎重を期して臨みます。

今回の取引を振り返る前に、皆さんに真剣に考えていただきたい点がいくつかあります。

①なぜこのモデルを実行することで、価格への影響力が増大したのか?

②参加人数と資金規模の拡大に伴い、想定外のリスク要素が現れたことは、何を意味しているのか?

③次回の計画に向けて、どのように構造とリズムを最適化し、不確実性を低減させ、安定性を高めていくべきか?

単に結果をまとめるための振り返りではありません。

経験を積み重ねることで、次回の執行を今回よりもさらに熟練させ、より確実なものにするためです。

まず、「①なぜこのモデルを実行することで価格への影響力が増大したのか?」について解説します。

なぜなら、マーケットメイクを行う側が「価格決定権」を握っているからです。

「なぜ市場には常に個人投資家が多く、彼らが損をする一方で、機関投資家や大口資金は安定した収益を上げているのか?」という点について、理解できていない人は多いでしょう。

その理由は、価格の動きは「人数」によって左右されるのではなく、「約定」によって決まるからです。

ローソク足は「参加者がいくらになると予測しているか」ではなく、「その瞬間、実際にいくらで取引が成立したか」を映し出すものなのです。

極めてシンプルな例で考えてみましょう。

株式でも暗号資産でも、ローソク足チャートとは約定価格を繋ぎ合わせたものです。

ここではより直感的に理解していただくため、「リンゴ」に例えて説明します。

市場でリンゴを売買する人が10人いると仮定します。

売り手:A、B、C、D、E

買い手:F、G、H、I、J

午前10時、FがAからリンゴを100円で買ったとします。

すると、10時時点のリンゴ価格は100円になります。

10時1分、GがBから110円でリンゴを買えば、価格は自然と110円に上がるので、チャートで見れば右肩上がりになります。

このAからJまでの参加者が、いわゆる市場における「個人投資家」です。

もし全員がバラバラに売買していれば、価格の変動は不規則なものになります。

しかし、A・B・C・DとF・G・H・Iが特定の人物にコントロールされていたらどうなるでしょうか?

そこに「価格決定権」が生まれます。それを握っているのが、マーケットメーカーの正体です。

例えば、10時1分のリンゴの約定価格が110円だった場合、10時2分にCに200円でリンゴを売りに出させ、同時にGに200円で買い取らせれば、約定価格は200円になります。

さらにDで220円の売りを出し、Hで220円で買い入れれば、価格は一気に220円にまで上昇します。

これが価格決定権の力です。

つまり多くの場合、市場ではマーケットメーカーが自ら「売り」と「買い」を繰り返すことで、価格を一定の水準まで吊り上げています。

その後、好材料や出来高の上昇をきっかけに、G、K、L、M、Nといった一般投資家を呼び込むのです。これがマーケットメイクのロジックです。

市場における決定的な供給量を握っていれば、価格をコントロールできます。

それなのに、まだ「単独行動」を続けるつもりですか?

市場に流れるニュースの良し悪しは、すべてマーケットメーカーが意図的に作り出したものに過ぎません。

ここで、多くの人が見落としている事実に気づくはずです。

価格を決めるのに「多数の意見」は必要なく、ただ「約定させて」結果を示すだけなのです。

では、なぜ個人投資家は常に受け身なのでしょうか?

それは、個人投資家には次のような特徴があるからです。

個々がバラバラに戦っている

資金が分散している

行動が一致しない

個人投資家は形成された後の価格を受け入れることしかできず、価格が形成されるプロセスにはほとんど関与できません。

しかし、少数の参加者にポジションが集中しているとき、市場の構造は根本から変わります。

これは陰謀論ではなく、極めて現実的な原理です。

より多くのポジションを保有している者が、より大きな影響力を持ち、価格を支配できるのです。

さらに、多くの人が直視したがらない事実をお伝えしましょう。

市場における好材料や悪材料、ニュース、センチメントといったものは、「情報があるから値動きが起こる」のではなく、実際には「値動きが形成された後」に広く注目される順序になっています。

だからこそ、「良いニュースが出たから飛びついたのに、高値掴みをさせられた」「悪いニュースが広まってパニック売りをしたら、そこが底値だった」という光景を、皆さんは何度も目にしてきたはずです。

これは市場が誰かを狙い撃ちにしているわけではなく、立ち位置によって異なる役割を演じさせられ、得られる結果も変わってくるということです。

ですから、本質的に言えば、「努力が足りているか?」を問うより、「自分は受動的に価格を受け入れているのか、それとも価格がどう動かされているのかを理解しようとしているのか?」と思考を転換すべきです。

この一点を理解できれば、少なくとも失敗のすべてを運や感情のせいにすることはなくなるでしょう。

これで皆さんもより明確に理解できたはずです。なぜ「クジラ計画」が圧倒的な優位性を築けるのか、

そして、なぜ市場で単独行動をとることが受動的な立場に追い込まれやすいのか、ということを。

これは個人の投資力の問題ではなく、「参入方法」と「市場構造」がもたらす結果の違いなのです。

先ほど挙げた②と③の問いについては、明日さらに踏み込んで議論します。

その上で、具体的な改善案と解決策を整理し、3回目の「クジラ計画」に向けてより強固な土台を築き、戦略をさらに洗練させていく予定です。

本日はここまでとします。

不明な点や疑問があれば、いつでも質問してください。

皆さんのご意見もぜひお聞かせください。

よければ、これらの問題を考えながら今日を終えていただき、また明日、共に前進していきましょう。