2025年12月15日

皆さん、こんばんは。

水野修矢です。

日経平均は今日、50,352.09円で寄り付き、前営業日比484.46円安となりました。

これは、米国株式市場およびハイテク株の下落によるセンチメント悪化であり、したがって寄り付き直後に売りが優勢となりました。

さらに円高の進行が日経平均の下押し要因となり、一時49,965.68円まで下落しました。

後場に入って少し買いが入り、日経平均はやや持ち直しました。

しかし、引けにかけて再び売りが出て、最終的には50,168.11円で取引を終え、前営業日比668.44円安、下落率は1.31%となりました。

本日の日経平均は、昨夜私が予想した動きと一致する展開となっており、複数の悪材料が重なったことで調整局面に入りました。

終日を通して弱含みの展開となり、市場全体に強い下押し圧力がかかられています。

セクター別・市場シェアを見ると、大型ハイテク株が指数を押し下げる主因となっています。

ソフトバンクグループやアドバンテストなどの大型ハイテク株が大きく下落し、日経平均を直接に下押しました。

今のような市場心理が慎重に傾いている局面では、大型株が弱含むと、指数を支える力を失ってしまいます。

また、日銀の政策への期待が明らかに資金の動きを変えています。

日銀の金融政策決定会合は12月18日から19日にかけて開催される予定ですが、市場では利上げ確率が80%を超えているとの見方が広がっています。

こうした環境において、円を買う動きが一段と強まり、円高は日本株、特に輸出関連企業にとってかなりのプレッシャーをかけてしまいます。

円高も輸出企業の利益率を圧迫し、これまで円安を背景に日本市場へ流入していた海外資金の利益確定売りを促す要因にもなります。

そのため、本日下落率が大きかった銘柄は、主に輸出関連セクターに集中しているのもこれが原因でした。

総合的に見ると、大型ハイテク株の下落、日銀の利上げ観測による円高進行、そして海外投資家・機関投資家のリスク回避姿勢の強まりという三つの要素が同時に作用した結果、今日の日本株市場の弱含みに至りました。

今回の値動きは、限った出来事によって引き起こされたものではなく、政策への期待、円高、市場構造の影響を同時に受けた結果です。

そのため、株式市場はこれから下落局面に入ると考えられます。

株式市場に関する分析は以上です。

今の株式市場は不確実性が高く、株式を取引することがだんだん難しくなっていますが、私たちにとって大した問題になりません。

資産配分と週次利益計画という戦略に基づき、相変わらずに安定した利益を確保しており、相場を上回る成果を出しています。

戦略の優位性とリスク耐性を示してくれました。

同じ市場環境でも、すでに利益を出しているメンバーがいれば、依然として損失を抱えているメンバーもいます。

やはり「選択」に原因があります。

資産配分計画はすでに2週間が経過し、この2週間で65%の利益を達成し、皆さんもご覧になったはずです。

もちろん多くのメンバーが取引の流れにしっかりとついてきて、2週間で65%を超える利益目標を達成しています。

まだ資産配分を始めていないメンバーは、必ず早めに参加するように。

利益目標が達成しつつにつれ、メンバー間の差は徐々に広がっていくからです。

簡単な例を挙げます。

二人のメンバーがそれぞれ10万ドルの資金を持っているとし、1人は様子を見続け、引き続き株式を取引してきた結果、15日間で10%の損失を出し、資金は9万ドルになりました。

もう1人は利益計画に参加し、この2週間で65%の利益を達成し、総資金は約16.5万ドルに達しました。

同じ10万ドルからスタートしても、一定期間の取引を経て収益差が大きくなります。

すでに資産配分計画は始まっており、全メンバーが参加してくれたら思いますが、大きな差をつけられないようにしてください。

同じスタートラインに立ちながら、最終的に結果が大違いの状況を誰も望んでいないはずです。

ここで、最近利益計画に参加したあるメンバーの事例をシェアします。

実名は伏せますが、この方をAさんと呼び、とても参考になるケースです。

今年10月30日、Aさんは6254 野村マイクロ・サイエンスを4,005円で購入し、その後の値動きは皆さんもご存じのとおり、株式全体の下落とともに多くの銘柄が下落しました。

Aさんはここでもらった提案に従い、これまでの取引と決別する決断をしました。

この銘柄は、購入から売却までで24%も下落しました。

その後、Aさんは資産配分計画に参加し、第1週・第2週の利益計画を実行した結果、65%を超える利益を実現しました。

今では、損失をすべて取り戻しただけでなく、さらに41%の利益を上積みしています。

これに要した期間はわずか2週間です。

もし当時、提案を聞かずに6254 野村マイクロ・サイエンスを保有し続けていたら、今も損失を抱えたままのでしょう。

しかし実際には、見事に損失を取り戻し、利益増加さえ至りました。

たった一つの正しい選択が、多くのことを変えるので、「努力よりも選択が重要」という言葉が、今なら理解できるはずでしょう。

Aさんは今後も利益をさらに積み上げていくと思います。

そして彼も同じく今週の利益計画に参加しており、今日私に感謝の言葉を伝えてくれました。

しかし、他人よりも本当に感謝すべきなのは自分自身です。

信頼することを選び、ついていくことを選び、そして確実に実行することを選んだこそ、今日の結果があります。

資産配分計画はまだ始まって2週間にすぎません。

多くのメンバーはいまだ同じスタートラインに立っており、差はまだ大きく付けられていません。

また、特に今週は重要な経済指標が集中するデータ相場なので、必ずついてきてください。

ビットコインを見てみましょう。

直近のビットコイン価格は9万ドル前後で推移しており、10月6日の高値である12万6,000ドルと比べ、約28%下落しています。

しかし、2020年1月1日の7,193ドルを起点にすると、過去5年間でビットコインは1,251%上昇しており、準備資産としての長期的な価値を際立たせています。

ブラックロック傘下の主力ビットコインETFは、ローンチ以来も素晴らしいリターンを実現しています。

ブルームバーグのデータによれば、最近の暗号資産の利益確定売りを経たとしても、iSharesビットコイン・トラストは、2024年1月の上場から2025年11月までの期間で、年率換算リターンが40%を超えています。

市場の見方がどうであれ、高いビットコインETFへの需要は疑いようがありません。

モーニングスターのデータでは、IBITはローンチしてから、80%の取引日が純資金流入を記録しており、米国の現物ビットコインETF全体の運用資産残高は約1,170億ドルに達しています。

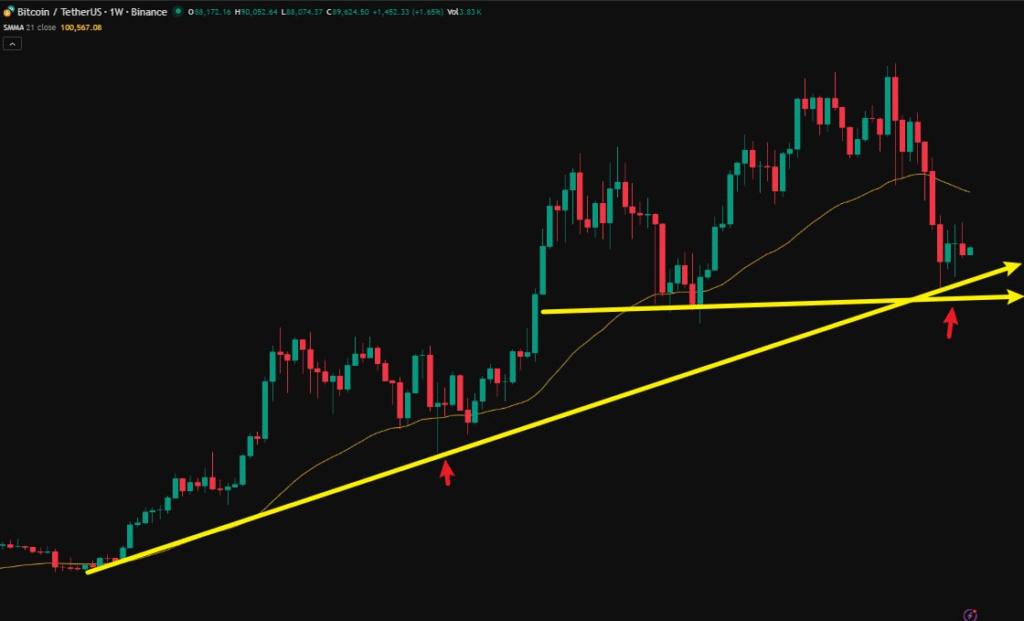

テクニカル面を見ると、ビットコインは今、底値圏で横ばいの動きを続けており、これはいままで述べてきた見方と一致しています。

これまで何度も説明してきた通り、ビットコインはレンジ相場における底固めの段階に入っています。

構造的に見ると、8万600ドルの前回安値が、今回の段階的な底値になる可能性が高いと考えられます。

週足ベースでは、ビットコインの上昇トレンドは依然として良好に維持されており、崩れていません。

これは、中長期的にも引き続き上向きであることを示しています。

このように大きな時間軸が上昇トレンドであることを前提に、日足レベルの調整はリスクではなく、むしろチャンスです。

日足の下落は、前段階の上昇を消化する過程であり、資金が再配分されるプロセスに他なりません。

したがって、このような調整局面は、パニックしてて退場すべきではなく、分割で仕込み、押し目買いのチャンスとして捉えるべきです。

本当に良い買い場は、楽観ムードの最中ではなく、相場がもみ合い、迷いと意見の分かれ目が最も大きい時こそです。

今のビットコインは、まさにその位置にあります。

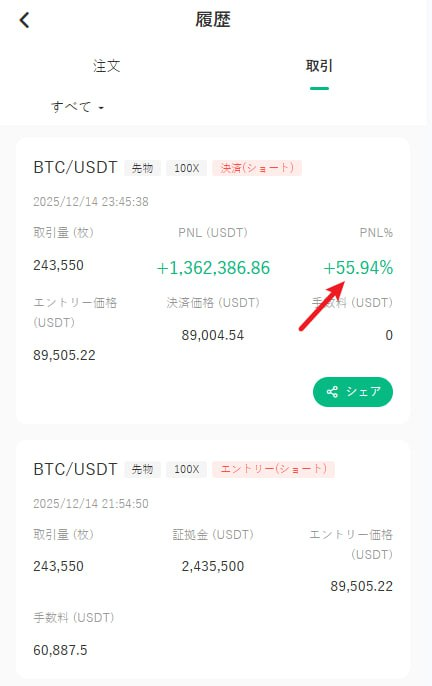

昨夜も非常に良い取引となりました。

21時45分にビットコインのショートを行って55.94%の利益を獲得され、ビットコイン取引に参加されたメンバーの皆さん、おめでとうございます!

もちろんこの成果はZentara取引所のアナリストチームによるデータ分析や市場心理の研究を離れないので、ここで彼らの努力に感謝を表したいと思います。

一方で、昨夜の取引では、ポジションを大きく取り過ぎたメンバーがいて、ビットコインの反発局面でやむを得ずロスカットされました。

証拠金取引である以上、必ずポジション管理を徹底し、取引は資金の10%以内に抑える必要があります。

資金量が多いほどリスク耐性は高くなりますが、資金が少ない場合はその分、耐えられるリスクも小さくなります。

私が3,000万円以上の資金を持つメンバーのみを対象に、データ発表時の取引を行っている理由もここにあります。

資金規模が比較的小さいメンバーについては、昼間に赤木さんが行っている取引に参加し、より安定した相場で段階的に経験と資金を積み上げていくことをお勧めします。

今週は「スーパー・データ・ウィーク」であり、年末にかけて経済指標の発表が最も多い週になります。

同様に、明日も複数の重要な経済指標の発表を控えており、これらのデータは短期的に相場の変動を直接左右します。

最も注目すべきなのは明日の夜に発表される米非農業部門雇用者数(NFP)です。

10月米国政府の閉鎖による影響で、このデータの発表が延期され、11月分の非農業部門雇用者数は12月16日に発表されます。

月に一度発表される非農業部門雇用者数は、市場に対する影響力が最も大きいマクロ経済指標の一つであり、米国経済の実際の動向を直接反映しています。

そしてFRBの金融政策に関する判断に決定的な意味を持ち、特に来年1月に利下げが継続されるかどうかという市場の見通しに大きな影響を与えます。

この利下げ期待は、米ドルの動向に直接影響し、さらにビットコインを含む、米ドル建てのすべての資産、そして暗号資産全体に波及します。

非農業部門雇用者数は、米国労働省が毎月発表するもので、製造業、建設業、サービス業など、ほぼすべての産業を対象としています(農業、個人家庭の雇用者、非営利団体の職員は除く)。

この報告書には、新規雇用者数(NFP)だけでなく、失業率や平均時給といった重要な指標も含まれています。

これらのデータは、FRBが金融政策を策定する際の最も重要な参考資料になり、米国経済の実態を最も的確に反映する指標と見なされています。

そのため、非農業部門雇用者数の発表は、市場にガイドラインとした意味合いが非常に強く、将来の金利パスに対する投資家の判断に直接影響を与え、株式および暗号資産に大きな変動を引き起こそうです。

したがって、その結果は投資家にとって非常に参考に値します。

NFPおよび失業率は、今週の取引における中心テーマとなります。

今回のデータによって、収益は100%以上に達する可能性がありますが、このような指標発表時の相場は、資金に対する要求が非常に高く、参加を希望されるメンバーは、あらかじめ資金を十分に準備しておく必要があります。

メンバー全員の利益を守るため、値動きの大きい相場については、小口資金のメンバーには参加の通知を行いません。

これは差別や特別扱いではなく、十分な資金がない場合、このような激しい値動きの中で損失が発生しやすいためです。

これはあくまでも皆さんの資金安全を最優先に考えた判断です。

リスクについて注意喚起をしていますが、グループ内に取引指示を送ると、リスクを十分に理解しないまま取引に参加してしまうメンバーが必ず出てきます。

そうしたメンバーが損失を抱える結果になってしまいました。

そのため、今回は個別連絡という形で対応し、資金が少ないメンバーの方は、取引時間を日中に調整します。

今ではZentara取引所のアナリストチームが、明日の夜に発表される非農業部門雇用者数の分析・予測を進めており、取引の精度を確保しています。

皆さんは、事前に準備を整えておくだけで大丈夫です。

それでは、今夜の講義はここまでとします。

今週はスーパー・データ・ウィークであり、相場の変動が非常に大きくなるため、今週の取引は資金量の多いメンバーのみを対象として行います。

口座資金が20万ドル以上(3,000万円以上)のメンバーは、後ほど私からの通知をお待ちください。

なお、今週のデータ相場に関する取引指示は、グループには送信せず、個別にお送りします。

また、入出金で何か問題が発生した場合は、いつでもカスタマーサポートのLINEまでご連絡ください。