2025年12月02日

皆さん、こんばんは。

水野修矢です。

日経平均は49,494.58円で寄り付き、前営業日比191.3円高で始まりました。

これは寄り前の株価指数先物の上昇が背景です。

その後は円安の後押しもあって一時 49,636.79 円まで上昇しましたが、次第に売りが優勢となりました。

午後には小幅な買い戻しが入って日経平均は一時回復しましたが、流れを変えるには至らず、大引けまでには下落基調が続きました。

終値は49,303.45円で、前営業日比に17銭高とほぼ変わらない水準でした。

東証プライム市場では、上昇471銘柄、下落1,077銘柄、57銘柄は横ばいでした。

下落銘柄が大幅に増え、この銘柄数の偏りからも、市場心理の悪化が明確に読み取れます。

前営業日から利上げ観測が強まっており、市場心理は先週の「買い優勢」から「売り優勢」へと完全に転換しています。

本日の下落は、12月1 日に日本銀行の上田一夫総裁が「早期利上げの可能性」を示唆した発言によるもので、そして継続的な売りと利益確定売りが重なった結果です。

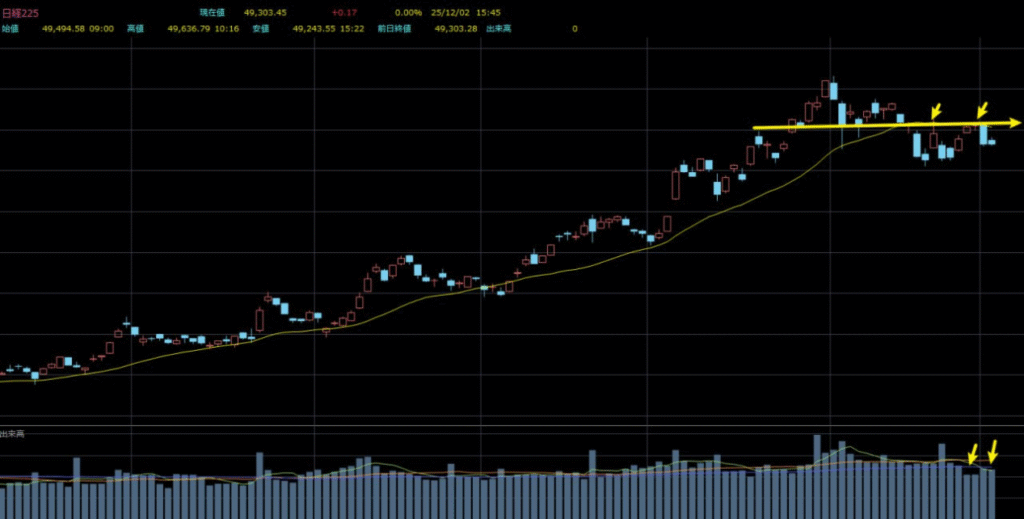

日経平均の今日の値動きは、昨日お伝えしたどおりの展開となりました。

テクニカル面を確認すると、指数は見かけ上は上昇局面にあるものの、実際は小さな陰線をつけたので、再び反落に至りました。

これは反発局面を使った機関投資家のポジション整理が進んでいることがうかがえます。

出来高の推移を見ても、上昇局面では縮小し、下落局面では増加しており、資金が市場から流出している状況です。

以上を踏まえると、明日の日経平均も弱い展開が続く可能性が高いと判断しています。

市場心理は依然として弱く、日本銀行による早期利上げへの警戒感も高まっており、日本株にとっては悪材料になり、下押し状態が続きそうです。

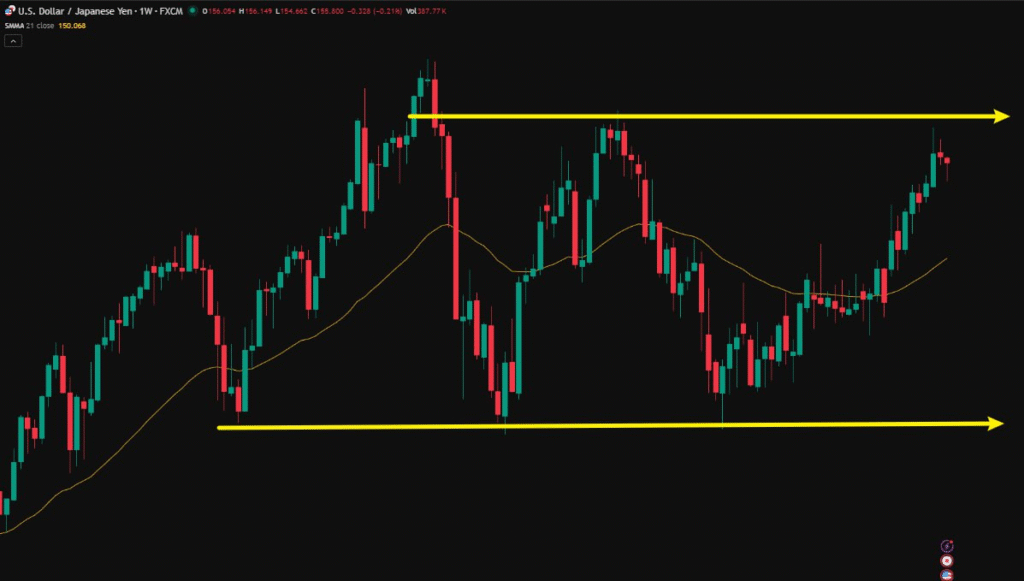

為替の動きを見ると、歴史が再び繰り返されつつあるようです。

昨年7月、円相場は一時1ドル=161.95円まで下落し、1986年以来の最安値を更新しました。

これを受けて日本政府は為替介入に踏み切り、数週間後には日銀が予想外の利上げを実施し、世界の金融市場を大きく揺るがしました。

当時、政府は5.53兆円(約370億ドル)を投入し、38年ぶりの円安水準を修正したのです。

昨年8月5日を覚えているでしょうか?

あの日、日経平均は一時12.4%も急落し、30年以上ぶりとなる歴史的な下げ幅を記録しました。

その最大の要因は、長期的な円安と物価高騰の圧力が高まる中、日銀が7月から政策を引き締めに転じたことでした。

利上げを開始し、国債買い入れ額も縮小し、本格的に金融引き締めサイクルへ踏み出したことで、低金利環境に依存していた円キャリートレードが直撃されました。

これにより多くの海外投資機関がポジションを決済しなければなりません。日本株が大量に売られ、資金流出と株価暴落が連鎖的に進んだのです。

現在はその時期の市場環境と非常に似ています。

日銀は12月18〜19日に金融政策決定会合を控えており、昨日、日銀の植田和男総裁はこれまで最も明確な「利上げ示唆」を発信しました。

総裁は特に、「12月の会合で何らかの行動を取る可能性を真剣に検討している」と強調しました。

さらに午後の記者会見では、「政府とのコミュニケーションは非常に順調に進んでいる」と述べています。

この言葉は、首相の高市が事実上に利上げを同意し、少なくとも反対姿勢は示さないことを示唆しています。

なぜでしょうか?

その背景には政治と経済の事情があります。

高市首相の就任前、自民党2回も重要な全国選挙で敗北しており、その要因の一つが「生活費高騰への不満」に対応できなかったためでした。

物価上昇に対する国民の不満が高まり、自民党の支持率は圧迫されました。

現在もインフレ圧力は十分に落ち着いておらず、高市首相としては、やはり物価の再上昇によってさらなる政治的ダメージを避けたい状況です。

このため、日銀の利上げを受け入れることは、国民生活を安定させ、政治リスクを抑えるための手段になり得るのです。

植田総裁は記者会見で、「先月以降、首相や経済産業大臣と面会し、率直で建設的な議論を行ってきた。今後も政府との緊密な連携を続ける」と述べました。

これは実質的に、日銀が12月の会合で利上げに踏み切る予告のような内容と言えます。

また、日本の消費者物価指数(CPI)は、エネルギーと食品価格に後押しされて、すでに3年連続で日銀の目標である2%を上回っています。

もし円安がさらに進行すれば、インフレ率を一段と押し上げることになります。

高市早苗氏も指摘しているように、日本の高インフレは消費需要の拡大によるものではなく、典型的な「コストプッシュ型」インフレです。

円安によって輸入品の価格が上昇し、特に食品とエネルギー価格の持続的な上昇は、民衆の実質購買力を直接的に圧迫しています。

次に為替ですが、週足チャートをご覧いただくと、最近のドル円は139.8円から157.9円まで上昇しており、昨年の高値の161円にはまだ届いていないものの、すでに非常に高い水準です。

ドルの強さは円安の継続を意味し、円安は再び「輸入インフレ」を押し上げる結果になります。

こうした循環が長く続けば、日銀は政策調整のペースを速めざるを得なくなります。

つまり、これから株式市場は下落基調となり、同時に早期利上げの思惑が株式と資本の流れに影響を与えます。

昨日は株式と債券が同時に売られる状況となりましたが、これは昨年の暴落前の状況とよく似ています。

現在、市場には緊張感が広がりつつあるため、最近の株式取引について私は一貫して防御姿勢を推奨しています。

株式に関する分析は以上です。

今回開催されたZentara取引所の取締役会について、昨日は時間の関係でお話しできなかった重要事項があります。

Zentara取引所は2025年12月1日より「暗号資産入金報酬キャンペーン」をスタートし、今回の会議では他にも日本でオンライン事業を進める中で直面している課題について、その対応策や重要な事業計画が議論されました。

ユーザーの皆さんからいただいたご意見もしっかりと受け止め、さまざまな調整を行いました。

具体的にどのような変更が行われ、皆さんにどのようなメリットがあるのかをお伝えします。

第一に、オンライン講義の実施時間を延長することになりました。

ご存じの通り、Zentara取引所は日本でのオンライン事業開始に先立ち、認知度向上と他取引所との健全な競争を図り、まずオンライン講座を展開してきました。

Zentara取引所が日本市場の本格開拓を決定したのは2025年3月で、その背景は日本における暗号資産関連法規の変更があった時期です。

前にもお伝えした通り、2022年6月に日本の「資金決済法改正案」が参議院で可決され、日本は世界で初めてステーブルコイン法を施行した国となりました。

さらに、2025年3月6日にはトランプ大統領が行政命令に署名し、「戦略的ビットコイン準備金」と「デジタル資産リザーブ」を設立すると発表しました。

このことが暗号資産市場の急速な成長を後押ししました。

そして同年7月、トランプ大統領は『ステーブルコイン法案』に署名し、ステーブルコインの発行・管理に関する明確な規制を設けました。

これにより、金融機関や企業がステーブルコインを正式に利用できるようになりました。

USDT、TUSD、GUSD、USDC などのステーブルコインは、ブロックチェーン誕生以降に生まれた新たな通貨カテゴリーです。

主にデジタル決済、分散型金融(DeFi)、国際送金に利用され、そして暗号資産分野において、ステーブルコインは価格の基準とみなされています。

わかりやすく言えば、「決済通貨」として機能しているのです。

ステーブルコインの多くは米ドルと1:1で連動し、1枚発行するごとに銀行口座へ1ドルを預ける仕組みになっています。

そのため、暗号資産業界ではステーブルコインは「デジタルドル」として認識され、現在もっとも広く使われているのはUSDTです。

さらに、ステーブルコインの合法化以外にも、暗号資産業界の発展を後押しする重要な要因がいくつかあります。

その中で特に注目すべきは以下の2点です。

1つ目は、日本が暗号資産およびデリバティブ取引のキャピタルゲイン課税を従来の55%から株式と同水準の20%へ引き下げたことです。

この優遇策により、日本の暗号資産市場の活性化を刺激しそうです。

2つ目は、市場シェア獲得を目指し、日本政府が10月に円建てステーブルコインを発行したことです。

政府から積極的な支援に加え、取引所の勢力図の変化も投資家にとって前向きなビジョンを与えています。

2023年初頭にCoinbaseとKrakenが日本市場から撤退した一方、最近ではBinanceが正式に日本へ進出しました。

これは日本の暗号資産規制が成熟しつつあることを示し、大きな好機と言えます。

日本国内の取引所は、より大きな市場シェア獲得が期待できます。

bitFlyerとCoincheckはそれぞれ200万人以上の本人確認済みユーザーを誇りますが、1億3千万の人口規模を考えると、まだまだポテンシャルが大きく潜んでいます。

取引所が成長するためには、ユーザーを惹きつけるような特徴が必須です。

日本の取引所も今、IEOを含むより多くの暗号資産を上場させることで、ユーザー獲得を進めています。

こうした数々の好材料を受け、国内取引所だけでなくZentara取引所も日本市場へ注目し始めました。

こうした背景からZentara取引所はオンライン講座を開始しました。

2025年後半までの累計参加者はすでに15万人に達しています。

今年、日本向けオンラインサービスを正式に展開した結果、日本ユーザーはすでに10万人を突破しましたが、まだ当初の目標には届いていません。

そのため、直近の取締役会において、2026年は年間を通じてオンライン講座を継続することが正式に決定されました。

つまり、2026年の一年間、私と赤木さんが引き続き皆さんの取引をサポートしていくことになります。

Zentara取引所のメンバー収益をさらに拡大させ、一緒により多くの利益を生み出すよう取り組んでいきたいです。

なぜなら、取引所とユーザーの利益は一致しています。

ユーザーが稼げば稼ぐほど、取引所の収益元である取引手数料も増えますから。

皆さんとともにお手持ちの資金でより大きな利益を生み出すことで、取引所側の利益も同時に成長していきますね。

例を挙げると、グループ内の各メンバーがZentara取引所に100万ドルの資金を保有していると仮定します。

そして、毎回の取引は5〜10%のポジションで発注するとし、つまり、実際に取引されている資金は10万ドル未満との状況です。

現在、Zentara取引所はキャンペーン期間中であり、取引手数料は通常の50%で計算すれば、10万ドルの取引の場合、手数料は2,500ドルです。

グループに100人のメンバーが参加する場合、メンバー全員が1日に1回取引するだけで、取引所の収益は250,000ドルになります。

もし私がグループの皆さんを率いて、資金を10倍まで増やした場合、当然取引手数料も10倍になりますよね。

その場合、グループ全員が1日に1回取引するだけで、手数料収益は 2,500,000ドルに達します。

しかし、もし損失を出せば、取引所の収益も同時に減少します。

だからこそ、私たちは一回一回の取引を真剣に扱い、可能な限り利益に繋がりたいです。

もちろん誰も勝率100%の取引を保証することはできません。

市場判断を誤った際には、ヘッジ戦略を用いてリスクを回避します。

しっかりとした取引戦略と計画に沿って取引を行えば、勝率を90%以上に保たれるのが可能で、2026年の一年間を終える頃、皆さんはお持ちの資産が大きく成長していることに気づくはずです。

2つ目の調整ポイントは、日本に正式な事務所を設立する計画についてです。

当初は、オンラインユーザーが20万人に到達した段階で、日本に Zentara取引所のオフィスを設立する予定でした。

しかし、今の進捗からにすると、オンラインサービスを開始してわずか半月で、すでにユーザー数は10万人を突破しました。

このペースで進めば、来年3月には間違いなく目標の20万人に到達できます。

そのため今回の会議では方針を見直し、来年3月に日本のZentara取引所オフィスを正式に設立することが決定されました。

事務所設立に先立ち、日本金融庁の審査要件に沿って必要書類を提出し、金融庁のライセンス申請を行います。

アメリカではすでに必須の監督ライセンスを取得していますが、現時点では日本の金融庁は弊社に対して監督権限を持っていません。

したがって、日本で確実に基盤を築くためには、まず金融庁から正式な認可を得ることが不可欠です。

そのため、今では手続きを進めており、来年3月末から4月初旬にかけて、私が日本へ向かう予定です。

その際、皆さんとオフラインでお会いする予定で、事前に会場を予約し、対面イベントを開催します。

ホテル業にお勤めの方がいらっしゃれば、「1,000人以上が同時に食事できるホテル」についてぜひ情報を教えてください。

2ヶ月前に予約を入れるので、準備が整い次第、皆さんをオフラインの交流会へご招待いたします。

三つ目は税金に関する調整事項です。

日本では、取引所が代理申告する方法、または個人で申告する方法の二種類です。

Zentara取引所は日本市場に参入したばかりの企業として、ユーザーにとって最も負担の少ない形で対応したいと考えており、今回は統一して「取引所による代理申告」で税務面をサポートする方針を決定しました。

これにより、皆さんが得た利益はすべて、正式に税金処理を済ませた「手取り収入」となります。

もちろん個別に確定申告するのも可能ですが、来年3月以降の対応となる予定です。

これはZentara取引所が来年3月以降、日本に事務所を設立し、金融庁の監督を正式に受けることになるためです。

したがって、その前の所得に関しては、来年初めに取引所側が一括に申告を行います。

それでは本日の取引に入ります。

皆さんには10分間の準備時間を取りますので、その後に取引指示を配信します。

今夜はALEを運用していきます。

すべてのメンバーは必ず10%のポジションで注文してください。

また、体験資金プランに参加している方は、数量に6枚と入力して取引を行ってください。

取引のお知らせ

取引種別:ALE/USDT

レバレッジ:100倍

購入価格:成行

取引方向:ショート

取引数量:10%

取引のお知らせ

取引種別:ALE/USDT

レバレッジ:100倍

購入価格:成行

取引方向:ショート

取引数量:10%

ALE のショートを10%の追加発注をしてください。20%のポジションと変更しました。

利確のお知らせ:現在の価格で決済し、利益を確定してください。

本日の取引を無事終了した皆さん、おめでとうございます。

今日はALEを10%のショートポジションで運用し、さらに買い増し戦略で、今夜も23.5%の利益を獲得できました。

資産配分プランはすでに始動しており、今後さらに多くの取引チャンスが訪れます。

すべてのメンバーがしっかりと運用についてきて、今週に30%の週間利回りの目標を達成できるよう期待しています。

図1(ALEの15分足)と図2(ALEの5分足)を見ると、15分足ではALE全体が明確なレンジ相場にあり、価格がレンジ上限のレジスタンス位置へ反発するたびに上昇の勢いが弱まってしまいます。

15分足では「陽の陰包み」パターンが出現しており、これは下落への反転シグナルで、売り方の力が強まり始めたことを示しています。

同時に、5分足でも上ヒゲのある陰線が確認され、短期的な下落シグナルがさらに裏付けられました。

これら二つのシグナルが共振したことで、レジスタンス付近でショートポジションを建ててました。

その後、価格は小幅反発しましたが、依然として前回高値のレジスタンスで押さえられました。

この場面でショートを10%追加し、トレンドに沿ってエントリーを強化しました。

最終的に相場は私たちのシナリオ通り下落方向へ動き、23%以上の利益を獲得できました。

今回の一連の流れは非常に明確で、レジスタンスゾーン+パターン反転+時間軸の確認=ショートの勝率が大幅に上昇するという私の判断がしっかり検証されました。

本日までで、今週はすでに2回の取引をリードし、2回の利益は取引資金の47%ほどになっています。

しかし、目標とする総資金の30%までは、まだ差があります。

さて、今夜の取引はここまでとします。

毎回の取引で安定した利益を確保するためにも、必ず私の指示に従ってエントリーしてください。

今日の取引についてこれなかったメンバーはアシスタントまでご連絡ください。

個別に取引指示をお伝えします。

また、入出金で何か問題があれば、いつでもカスタマーサポートの LINE へご連絡ください。